Падение банков и риски валютной ликвидности - 2020-2021

По итогам прошедших двух месяцев имеет смысл вернуться к двум темам, которые могут снова сыграть ключевую роль в доверии россиян в целом банковской системе страны.

Как мы помним, действия властей по лишению лицензий / санации банков в 2013-2017 годах принесли как много проблем, так и в целом снизили кредит доверия граждан к банкам и в частности к коммерческим банкам. Итогом той политики ЦБ стали многомиллиардные потери россиян, суды и миграция клиентов в банки с государственным участием.

В 2014 году кризис валютной ликвидности (и рост доллара с 34 до 54 рублей), в т.ч. спровоцированный в конце года окологосударственными участниками системы, также привел к тому, что физические лица, начали выносить банки, в том числе и с государственным участием. Вспомните историю, как Сбербанк подвергся кэш-ауту и чуть не встал. Кто забыл, как это происходило, перечитайте старые записи того времени в порядке их публикации:

- Тема без названия

- Касса

- Девальвация: этап 1 закочен

- 18 д

- Владимир Владимирович, вот они, Ваши спекулянты!

- Дырка в банках

- Банковская система поплыла

- Досрочное закрытие вкладов

- Про вынос банков и валюту

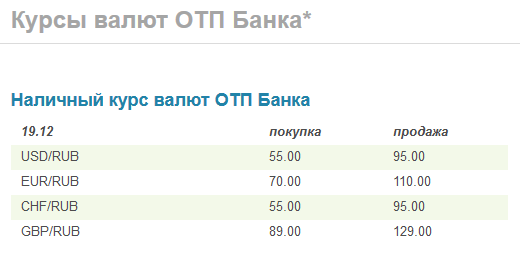

И вот такая картинка с обменными курсами может напомнить нам о "суровости" происходящего в те дни (обратите внимание на разницу между курсами покупки и продажи):

- или вот такой скрин с "подсказками" (основными запросами за последние дни) из поисковой строки Яндекса в декабре 2014 года:

Если бы такие события происходили в 2020 году (а не в 2014 году), то история могла бы иметь еще более негативную окраску и продолжение для отдельных ее участников. Несмотря на появившиеся новые законы, новые правила, инициированные ЦБ, большие ЗВР (тогда они тоже были большие), "повышение стабильности" системы, о которой нам рассказывают, ... несмотря на всё это, пропасть между группами элит стала шире, борьба за куски пирога усилилась, "пленных" больше не берут. Так что, в случае усиления волатильности можно ожидать и более жестких провокаций со стороны ряда группы элит.

Как вы помните, с конца прошлого года мы всё чаще начали возвращаться к проблемам, которые снова накопились в банковской системе. См. записи:

- В. Путин ударил по банкам: количество банков в 2020-2021 годах снова сократится, а комиссии вырастут

- Валютная ликвидность — 2020: риски актуализируются

- Банковские комиссии снова начали расти, а давление на предпринимателей усиливается

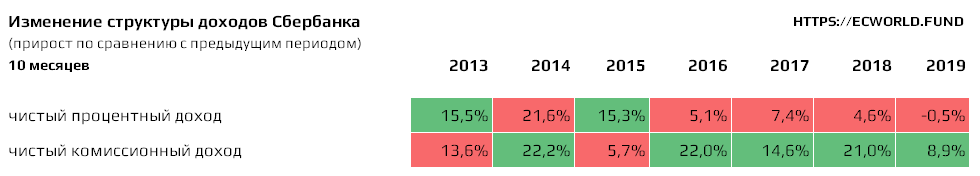

И несмотря на то, что в последние 2 года сектор и ЦБ отчитывались о сверхдоходах, мы видим, что классическая банковская модель "умирает", что видно даже по "эталонным" представителям сектора:

Компенсировать потери классического банковского кредитования, умирающего из-за падения реальных доходов населения, призвано компенсировать усиление давления на предпринимателей - см. записи:

- Что будут делать банки в кризис? что нас ждет?

- «Налоги» под 70%: быть предпринимателем в России — каково это?

- ЦБ покушается на святое: Сбербанк может потерять часть доходов

- Даже Владимир Путин об этом говорит: квазиналоги

- Банки снова начнут повышать комиссии?

- и снова же на физических лиц - через рост тарифов и комиссий - которые и так из-за падения реальных доходов с 2014 года задыхаются. Если мы обратим внимание на запись Люди — новая нефть, то легко сделать вывод, что ситуация с классической банковской моделью будет ухудшаться и дальше. Спасти "круг" банков не удастся, поэтому за счет одних будут спасать других. Всё как в 2013 - 2017 годах.

В ближайшие 2-3 года рынку предстоит испытать еще один "штурм" ЦБ. Вот уже и окологосударственный "Эсперт РА" в заметке РБК снова нам напоминает:

Несмотря на снижение темпов отзыва лицензий у банков, в 2020 году в группе риска будут находиться 38 кредитных организаций, говорится в исследовании рейтингового агентства «Эксперт РА» (есть у РБК). Согласно оценкам аналитиков, дефолт в течение ближайших 12 месяцев грозит 9,5% действующих банков (список не раскрывается). По данным ЦБ, на 1 января в России работали 442 кредитные организации, в расчеты «Эксперт РА» вошли только те, что раскрывают отчетность на сайте регулятора, — 402 банка.

В прошлом году темпы отзыва лицензий замедлились, но расчистка в секторе не завершена и дефолты некоторых игроков перенеслись на 2020 год, объясняет управляющий директор по валидации «Эксперт РА» Юрий Беликов. (с) https://www.rbc.ru/finances/06/03/2020/5e60e9859a794740dedf9330

Мы уже говорили об этом, в том числе последний раз в декабре 2019 года (ссылка). Однако с учетом негативной ситуации на фондовых и валютных рынках, которая сложилась за январь - декабрь 2020 года (ссылка), а также с учетом того, что ФРС резко понизила ставку (ссылка), что будет дополнительно ухудшать (а не наоборот) ситуацию в "классическом бизнесе" банковского сектора по всему миру, - риски в российском финансовом секторе еще сильнее вырастут.

На мой взгляд, количество банков в 2020-2021 годах, которые попадут под "нож" ЦБ, будет существенно выше, чем предполагалось ранее. В связи с тем всё актуальнее становится наш [ранее ежемесячный] обзор банковской системы / список банков с отложенным риском (ссылка), который я обновлю в течение нескольких недель. В 2013 - 2017 годах информация по банкам, которую я публиковал в скрытых записях (ссылка), в том числе в "списке", помогла сохранить значительные объемы средств, как вкладчикам, так и юридическим лицам, державшим счета в банках, которые оказались с признаком "высокий риск" в нашем списке и затем были лишены лицензии / санированы.

Кстати, напоминаю, что санация теперь не гарантирует того, что банк лишат лицензии, то есть риск потери средств (или, как минимум, их временного замораживания) - возрастает:

Банк России утром 3 июля сообщил об отзыве лицензии у петербургского банка «Советский», который проходил санацию за счет средств подконтрольного ЦБ Фонда консолидации банковского сектора. Регулятор объяснил, что такое решение принято «в связи со значением всех нормативов достаточности средств (капитала) кредитной организации <...> ниже 2%». (с) https://www.rbc.ru/finances/03/07/2018/5b3b2e869a79473d6a3cccf5

- особенно в ситуации, когда у Правительства становится всё меньше инструментов для получения свободных средств из-за критичного падения цен на нефть и необходимости удержания курса валюты [пока] по политическим причинам (ссылка), что приводит к резкому сокращению профицита бюджета (из-за сильнейшего за 3 года снижения рублевой цены нефти, ссылка).

Что ожидать от банков / банковского сектора в ближайшее время:

- изменение тарифов (рост комиссий);

- изменение условий обслуживания (отмену "плюшек", бонусов, кэш-бэков, ухудшение условий для премиальных клиентов, снижения / отмену миль и т.п.);

- внезапные "отключения" ряда функций, приложений, "сбои" систем ... которые будут использоваться банками для решения проблем с ликвидностью в моменте;

- ограничения на лимиты снятия, переводов;

- [возможно - в перспективе] ограничения по срокам снятия средств с валютных счетов (лаг до 14-30 дней) (внимательно до конца прочитайте январскую запись Валютная ликвидность — 2020: риски актуализируются);

- атаки на конкурентов с целью вызвать панику.

Для решения проблем "срочной" ликвидности, вероятно, мы увидим и обратный процесс - рост ставок по вкладам 0т 1 месяца до 12 месяцев.

Кроме того, могут возрасти риски, связанные с паническими настроениями среди населения, которые будут подогреваться как внешним фоном (ситуация на мировых рынках) и действиями Минфина / ЦБ на валютном рынке, так и провокациями внутри нашей страны. Эти риски и как к ним подготовиться мы обсуждали в записи Риски паники и записи Риски паники — 2.

Доллар и евро за два дня к рублю существенно выросли. Доллар к вечеру пятницы поднялся уже до отметок ~ 68,6 рубля, прибавив с минимумов января +7,7 рубля. Евро поднялось до ~ 77,8 рубля, прибавив с минимумов января +10,1 рубля (всё в рамках нашего декабрьского прогноза, см. запись Геополитический индикатор — 2020-2022: бенефициары, нефть, рубль).

Это будет еще сильнее давить на банковский сектор, так как ЦБ / Минфин в попытках удержать курс в политических целях (перед голосованием) использует инструменты, которые в моменте только усугубляют положение ряда участников системы (банков).

/ мы сделали первый шаг ко второму этапу девальвации /

Когда ЦБ / Минфин отпустят рычаг, поведение населения может усугубить ситуацию с ликвидностью банков еще сильнее. И тогда ЦБ придется заливать рынок (отдельных его участников деньгами), которые, возможно, будут в моменте использовать эти средства для "минимизации" валютных рисков (что может вызвать "шок"). При текущей ситуации в нефти и в целом проблемах экономики, которую "создали" за 20 лет, включая постоянное падение реальных доходов в 2014-2018 годах, пока позитива ждать неоткуда.

Поэтому нужно быть готовым, оценивать риски и готовиться к реализации негативных сценариев в ряде банков.

P.S. С 1 апреля и с 1 мая ряд крупнейших банков страны уже повысит комиссии по обслуживанию предпринимателей. Некоторые банки поднимут комиссии по самым "дешевым" тарифам в 2-3 раза. Имейте в виду и закладывайте это в финансовые модели (в виде дополнительных расходов).

_

Если Вы хотите лучше понимать, что происходит вокруг Вас, получать больше полезной информации, разобраться, когда выгоднее покупать валюту, акции, золото или нефть, а когда необходимо от них избавляться, если Вы хотите научиться эффективно управлять Вашим капиталом / сбережениями, опережая инфляцию, то обязательно присоединяйтесь к чтению скрытых записей нашего сайта по ссылке.

Не забудьте подписаться на телеграм-канал https://t.me/ecworld, чтобы оперативнее получать уведомления о новых записях на сайте — заходите и нажимайте внизу канала кнопку JOIN.

Я в этом не уверен. От "мягкой" временной национализации / "удержания средств" (как минимум, валютных средств) не застрахован никто. Ибо в ситуации снижения валютной ликвидности - все средства хороши:

// Минфин предлагает разрешить использовать конфискацию, если речь идет о невозврате валютной выручки и переводах нерезидентам с использованием подложных документов (ст. 193 и 193.1 соответственно). Проект таких поправок в Уголовный кодекс опубликован на regulation.gov. (с) Ведомости. //

Если кто-то только дернется на эту тему (валюты), кэш-аут грозит всей системе.

Ее же, дедолларизацию, не просто так пытались проводить https://ecworld.fund/tag/dedollarizatsiya/

Сегодня подумал, что странная история с банком Тинькофф. Олег Тиньков владеет ~40%, совладельцами являются около сотни менеджеров, ~53% в свободном обращении. Тиньков отошёл от участия в операционной деятельности.

И тут "вдруг" налоговые обвинения и лейкемия. И 30% падение акций.

Насчет выгодности курса - да, согласен. Я поэтому часть валюты купил через «Тинькофф Инвестиции»: там спред 3 копейки и незначительная комиссия. Но т.к. все деньги там хранить счел рискованным, основную массу валюты всё же взял в Сбербанке. Сейчас же планирую дождаться обновления списка банков здесь и распределить имеющуюся валюту по нескольким из них, а также снять часть денег для хранения наличными.

https://www.plusworld.ru/daily/banki-i-mfo/cat-news_bank/tinkoff-investitsii-podaryat-klientam-aktsii-krupnyh-kompanij/

Комментарии