Золотое время: когда вернется спрос на металл?

Ранее мы говорили о том, что платина [с точки зрения движения цен] будет выглядеть сильнее, чем золото и серебро (см. запись Время платины). После реализации нашего прогноза и сильного роста цен на платину мы [пару недель назад] начали своевременно выходить из этого металла (платины), по сути сделав это на более чем 5-летних максимумах. Сегодня цены на платину скорректировались уже на -12% от максимума середины февраля.

Но в золоте, как мы и прогнозировали, ситуация выглядит еще хуже и действительно негативно в моменте (в отличие от платины).

В 2015-2017 годах мы покупали золото и производные от него (в том числе рублевое золото) в наши долгосрочные инвестиционные портфели:

- лучшая долгосрочная инвестиция: золото /luchshaya-dolgosrochnaya-investiciya-zoloto-279672/

- золото: как и где покупать /zoloto-kak-i-gde-pokupat-279875/

- 4-летняя корзина: /4-letnyaya-korzina-468305/

- затем в начале прошлого года мы подошли к моменту, когда наш трендовый паттерн (см. задачу о золоте в рамках Курса активного управления капиталом) стал сигнализировать о возможном взрывном росте цен на этот металл на коротком промежутке времени и росте вероятности выхода цен к историческим максимумам. Так, 30 января 2020 года в записи Золото и рублёвое золото: точка бифуркации мы обсуждали следующее:

>> Как мы и предполагали, в золоте произошел выход из канала. Ближайшие дни станут ключевыми и покажут ложный этот выход или нет. Если в воскресенье-понедельник позитивных новостей по Китаю не выйдет, то золото к 10 февраля может потестировать уровень $1640.

>> Если 10 февраля позитивные новости также не придут, то до середины марта мы можем потестировать зону $1760 — с потенциалом ухода (в случае пробоя) в район $1880 (район исторических максимумов). //

В тот же день, 13 месяцев назад, был сформирован и прогнозный график:

Как мы все помним, золото тогда пошло ровно по нашему прогнозу, обновив и исторические максимумы цен в итоге:

Тогда - при приближении к максимумам - мы выходили из золота и его производных и в среднесрочных позициях, и в долгосрочных. Затем золото - по мере успокоения фондовых и нефтяного рынков после событий I и II кварталов 2020 года - начало уходить в коррекцию. Почему? Потому что:

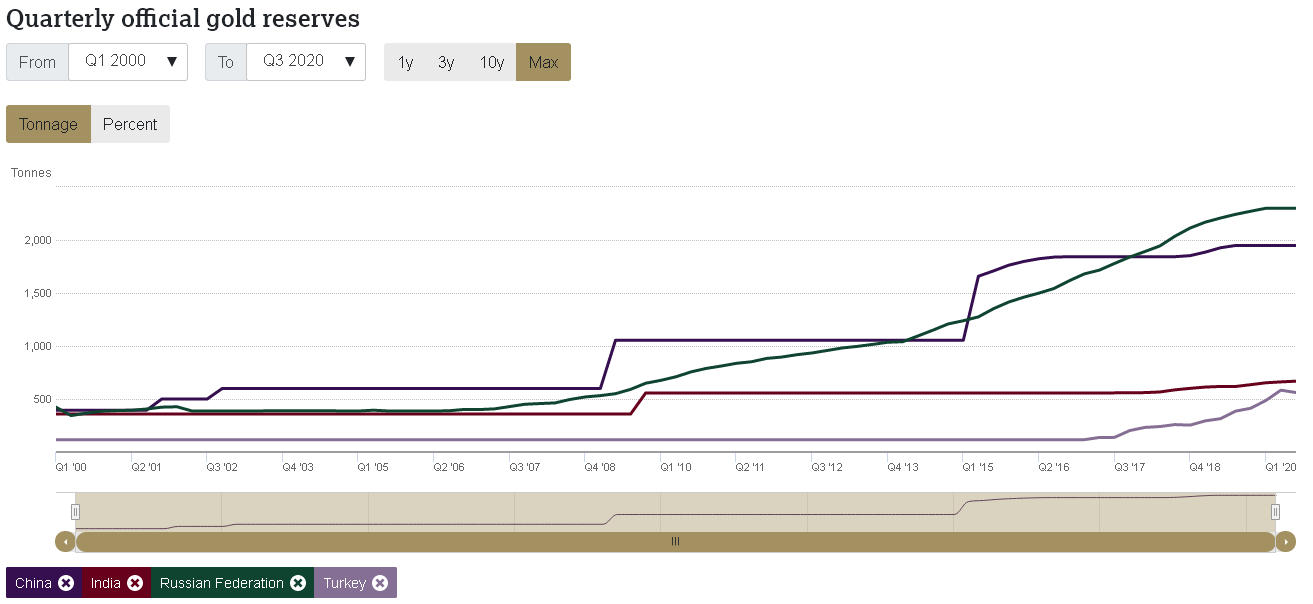

Первое. Спрос со стороны центральных банков так заметно и не активизировался. Мы видим его только со стороны банков развивающихся стран, которые приняли на себя риски ослабления собственных валют:

- развивающиеся страны:

- развитые страны:

Затем тот же российский ЦБ начал продажи золота в последние месяцы (графики выше идут с опозданием на 4-5 месяцев). Хотя, до этого ЦБ РФ только накапливал золото в минус валютным резервам, что вызывало много вопросов и предположений о предстоящих негативных событиях / изменениях в экономике в 2020 году (об "исчезновении" валютной ликвидности из системы и причинах выкупа золота за рубли у своих же производителей нашим ЦБ, мы говорили еще в сентябре 2019 года в записях Риски повышения волатильности в валюте растут и О восстановлении ЗВР и планах дедолларизации).

Второе. Спрос промышленный несколько снизился к середине прошлого года (из-за карантинов).

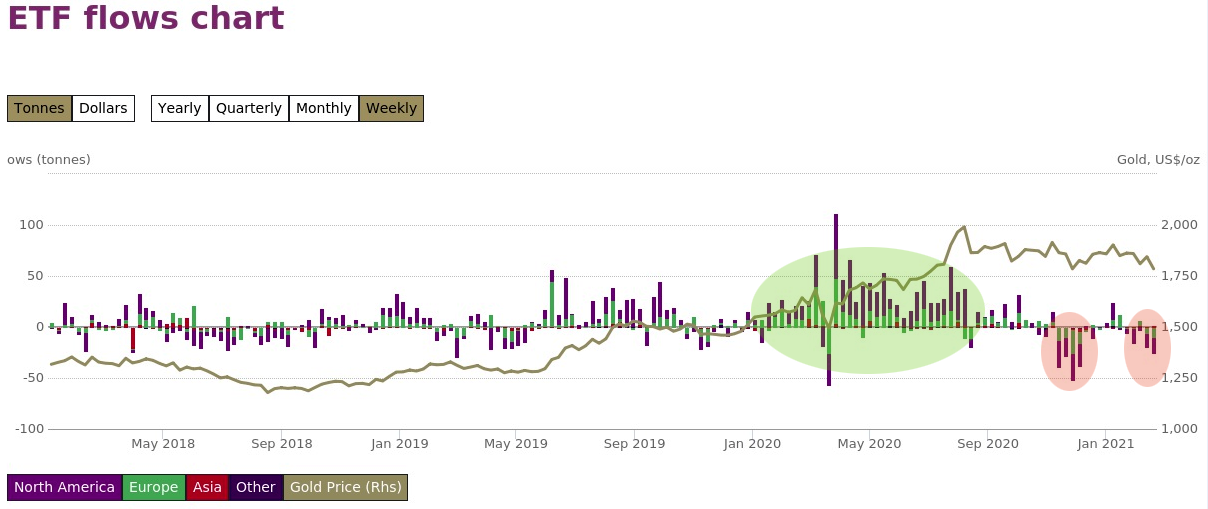

Третье. На фоне снижения рисков / волатильности на фондовых рынках и нефтяном рынке - спрос на золото как на хедж для портфелей акций со стороны физических лиц начал угасать (на графике ниже спрос на золото как на хедж я выделил зеленым, а падение спроса и сброс хеджа / фиксацию прибыли по части позиций выделил красным):

В последние недели - несмотря на все разговоры об инфляции ** - мы видим выход фондов из золота. К чему это приведет, мы говорили 11 января уже этого (2021) года в записи Металлы и евро-доллар - ниже цитата:

>> Ключевыми уровнями в золоте в ближайшее время будут:

- снизу $1800-1790 — при пробое — движение до $1730 ($1730 — это верхняя граница предыдущего уровня проторговки (выделена на графике выше последним синим прямоугольником);

- сверху $1870 — при пробое — уход к $1920 (на повторный тест граница производного канала).

Как мы видели дальше, золото, предприняв две попытки теста уровня $1870 (на графике ниже попытки обозначены красным):

- ушло к нашей нижней цели, пробив $1800 - и быстро дойдя до нашей цели в $1730.

Теперь, если посмотрите на второй сверху (этой записи) график динамики золота, то увидите, что золото подошло к первой значимой зоне поддержки (на графике выделена синим цветом). Это уровень $1730-1680.

Золото пока еще выглядит сильным (всё-таки спрогнозированный нами в предыдущие год рост был существенным), но всё же технически оно уже зашло в зону даунтренда, выходом из которого и возвратом к аптренду (росту) будет свидетельствовать выход выше цены в $1850.

Если же мы пойдем ниже (выход из зоны $1730-1680 вниз), то промежуточным целевым уровнем станет $1630. Технически он вызовет проторговку и дальнейший пробой до зоны $1520-1480. Это зона основной долгосрочной поддержки золота.

На каких уровнях золото (и производные от него; например, рублевое золото FXGD уже вкусно упало на -16% с максимумов; хотя, само золото у $1720 тоже уже выглядит вкусно для покупок) стоит снова покупать, поговорим в следующих записях.

Пока, как мы видим, с момента нашего основного прогноза по металлам - платина (черным цветом ниже, +14%) действительно выглядит сильнее золота (желтым, -10%) и серебра (бирюзовым, +6%):

** - риски инфляции накапливаются, не выливаясь в спрос на золото (это очень нетипичная ситуация). И если (когда) они действительно накопятся, всплеск в золоте будет резким / быстрым и на значительных объемах.

_

Если Вы хотите лучше понимать, что происходит вокруг Вас, получать больше полезной информации, разобраться, когда выгоднее покупать валюту, акции, золото или нефть, а когда необходимо от них избавляться, если Вы хотите научиться эффективно управлять Вашим капиталом / сбережениями, опережая инфляцию, то обязательно присоединяйтесь к чтению скрытых записей нашего сайта по ссылке.

Не забудьте подписаться на телеграм-канал https://t.me/ecworld, чтобы оперативнее получать уведомления о новых записях на сайте — заходите и нажимайте внизу канала кнопку JOIN.

Ну, и объемы торгов (ликвидность), насколько я помню, сильно отличаются в пользу первого.

Извините, если глупый вопрос и если уже разъяснялось.

2. как минимум - временнЫе расходы на роллирование контрактов.

Иностранные золотодобытчики (Barrick, Yamana, AEM) в пандемию 2020 выросли сильнее чем золотодобытчики РФ (Полюс, Полиметалл) и FXGD, хотя последним еще помогало падение рубля.

Подскажите какие минусы/риски есть в инвестиции в золото через покупку иностранных золотодобытчиков?

Они торгуются у ВТБ брокера через внебиржевую секцию.

Комментарии