Что случилось с долгом России?

"У России не осталось чистого долга. Впервые с введения санкций и обвала цен на нефть резервы покрыли все долги государства" (с) - протрубил не так давно РБК и параллельно с ним ряд деловых изданий / СМИ.

Небольшая цитата из того обзора РБК:

- Объем государственного долга федерального правительства, регионов и муниципальных образований на 1 августа равен 16,2 трлн руб. (около 15% прогнозного ВВП на 2019 год), следует из данных Минфина. Сумма образуется путем сложения внутреннего и внешнего долга Российской Федерации, долгов субъектов и муниципалитетов, включая государственные гарантии по кредитам предприятий.

- Ликвидные активы государства — депозиты на счетах в ЦБ и банках в рублях и валюте — на ту же дату составили 17,6 трлн руб. (16,2% прогнозного ВВП), следует из обзора банковской системы ЦБ. Активы превысили долг еще 1 июня 2019 года, показывают данные Минфина и ЦБ.

- Государственные депозиты — это в основном ликвидная часть ФНБ, которая хранится на счетах ЦБ в долларах, евро и британских фунтах, — 6,5 трлн руб. на 1 сентября, а также валюта, закупленная Минфином в январе—августе по бюджетному правилу, — 2,1 трлн руб. Эти средства пока не переведены в ФНБ — они находятся на едином бюджетном счете Федерального казначейства и также размещены в Центробанке.

- Также ликвидные активы включают остатки средств на счетах внебюджетных фондов, например Пенсионного фонда, который по состоянию на 1 января 2019 года (последние данные Казначейства) держал на счетах и депозитах в Казначействе и банках 0,6 трлн руб (с) https://www.rbc.ru/economics/10/09/2019/5d7222999a7947687c1da435

Цифры красивые, но еще красивее смотрится на фоне такого "долгового фундаментала" график индекса российского долга - RGBI:

В российской экономике действительно есть позитивные сдвиги (то есть "фундаментал" под такие позитивные движения формально есть), но только касаются эти сдвиги конкретно бюджетной политики, а не экономики как таковой. Мы говорили об этом три недели назад (ссылка), отмечая, что ненефтегазовые доходы федерального бюджета существенно выросли в этом году (на фоне сокращения нефтегазовых доходов и снижения притока валютной ликвидности в последние месяцы).

Правительство в этом году не устает отчитываться о рекордах при размещении госдолга, упоминая при этом, что спрос идет в том числе со стороны якобы иностранных участников (нерезидентов). Прекрасные слова. Однако если посмотрим на два инструмента: доллар-рубль и rgbi на одном графике:

то заметим следующее: в последние месяцы курс валюты существенно не изменился (да, даже с начала года не столь существенно), но при этом RGBI растет почти рекордными темпами и обновляет максимум почти каждый день:

- В целом на первый взгляд ничего странного и всё хорошо: количественное смягчение / снижение ставок в мире делает свое дело - спрос на российский долг растет, - одна проблема: отсутствие изменения курса рубля (нет существенного укрепления) может свидетельствовать или о том, что спрос на российской долг только внутренний или / и о том, что рубль удерживают от укрепления.

- Если мы посмотрим на график нефтерубля (ссылка), то увидим, что в последнее время на фоне падающей нефти расчетная рублевая цена российской бочки нефти зависла в диапазоне 3500-3700 (Urals), что является очень низкими параметрами для профицитного бюджета последних лет. То есть курс доллара, скорее, удерживают от роста (на фоне падающей нефти), пока профицит бюджета это позволяет.

- То есть, если подходить формально и смотреть только прямо, получается такая компенсация двух сил влияющих на рубль: если доверять тому, что говорит правительство (спрос идет в том числе со стороны иностранных участников и мы не трогаем курс), то спрос на рубль компенсирует давление падающих цен на нефть. Такой формальный подход не позволит нам понять, что на самом деле происходит, но зато наконец-то показывает нам ту "экстремальную" ситуацию, которую я описывал ранее: что будет, если санкции отменят / ослабят, а нефть при этом не будет расти в цене - будет шок, огромный дефицит бюджета и ускоренное наращивание госдолга, так как сверхагрессивный спрос на рубль значительно укрепит его (ослабит доллар к рублю) и бочка нефти в рублях сильно просядет, приведя к падению экспортных доходов бюджета. То есть даже текущая (на мой взгляд, искусственно созданная) ситуация отлично показывает, к чему может привести неумелая внутренняя экономическая политика и агрессивная внешняя политика - она как снежный ком - по сути, лишает нас возможности в будущем настроить нормальные отношения с остальным миром, так как экономически становится нецелесообразным восстанавливать отношения (так как они приведут к чрезмерному укреплению рубля). То есть использовать это можно (и, возможно, один раз смогут), но только для того, чтобы бенефициары снова заработали на движениях курса рубля - не более.

Теперь вернемся чуть назад и еще раз посмотрим на график доллар-рубля и RGBI - каждый раз существенное расширение дельты между двумя этими инструментами в пользу RGBI приводило к последующему резкому ослаблению рубля. И этот риск теперь будет повышаться с каждым месяцем. Это первое, что надо запомнить.

Второй момент. То, что ситуация потенциально опасна для такой экономики, как наша, говорит и следующий график, на котором мы видим динамику рублевых цены на нефть (Brent, а не наш Urals) и RGBI:

Что мы видим конкретно? Внешние доходы бюджета в рублях падают, а спрос на "производный индекс бюджета" растет.

Дело в том, что в нормальной экономике с активным внутренним спросом (реальные доходы населения растут, экономика реально растет, а не по данным виртуального Росстата) такая ситуация не представляла бы серьезной опасности, но в нашем случае стратегия "люди - новая нефть" (ссылка) может закончиться внезапно. То есть под текущим ростом RGBI нет фундаментальных факторов (потенциально создается ситуация, когда снижение рублевой стоимости бочки начинает угрожать профициту бюджета), а есть только спекулятивные (в том числе за счет действий монетарных властей по всему миру) и политические причины.

Теперь вернемся к пункту 1 под вторым графиком. Что, кто и как формирует спрос на российский долг?

Нам много говорят о том, как прекрасно отсутствие чистого долга у России. Проблема в том, что наши обязательства - реальны, а вот наши резервы, выданные нами кредиты ... не факт, что ликвидны. Про ликвидность наших ЗВР мы много раз ранее говорили (ссылка), вспоминая выданные кредиты на олимпийские стройки, которые так и не вернулись, кредиты на спасение госбанков, кредиты на покрытие дырок, кредиты на санации и то, что часть ЗВР представляет собой купленное у самих себя за рубли золото (ссылка), которое невозможно продать без риска обрушить цены / без существенного дисконта ... то есть то, что есть цифры на балансах, не означает, что это реальные живые деньги. Кроме того, часть ЗВР, которые, например, вложены в юань, можно считать мертвыми на какой-то период - поскольку это не совсем политическое решение, это политическое обязательство в отношении крупнейшего экономического (прежде всего потенциально) партнера по поставкам: нефти, газа, и угля, выданное бенефициарами процесса "ухода под Китай" (мы обсуждали это в теме Сырьевой придаток Китая и Германии, или как нам врут про иностранные инвестиции в Россию в СМИ).

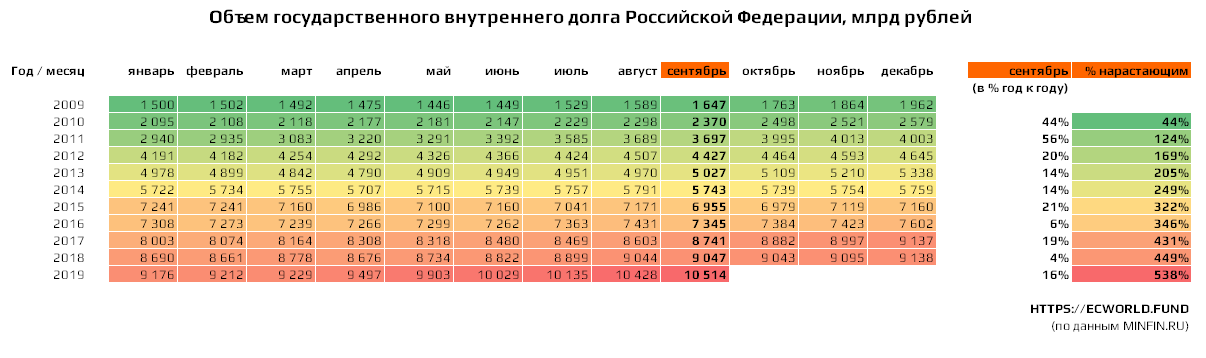

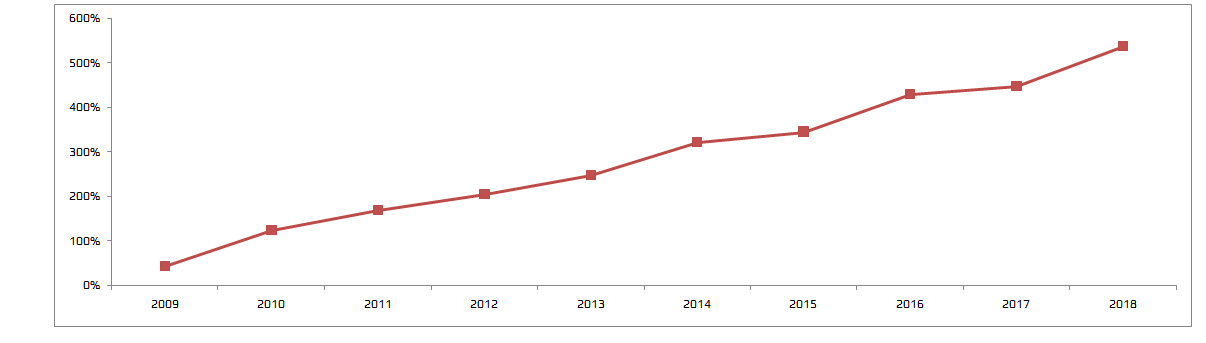

Поэтому логично посмотреть, как же формируется этот самый российский долг в последние годы:

Знаете, что интересно? Никого не смущает, что внутренний российский долг пирамидизируется и за последние 10 лет вырос на +538%.

Это говорит о том, что "спрос" на рубль внутренний. Его поддерживают ваши депозиты, прямые вложения в "народные ОФЗ", вложения в ИСЖ, пенсионные накопления и другие продукты, которые втюхивают "ленивому" и финансово неграмотному населению (ссылка), при этом на этом пути зарабатывают все (правительство за счет более дешевых денег, эмитенты финансовых продуктов, посредники в продаже этих продуктов), но не население, которое с трудом покрывает официальные инфляционные потери, размещая свой капитал / накопления в таких инструментах, хотя могло бы более эффективно инвестировать свой капитал (ссылка).

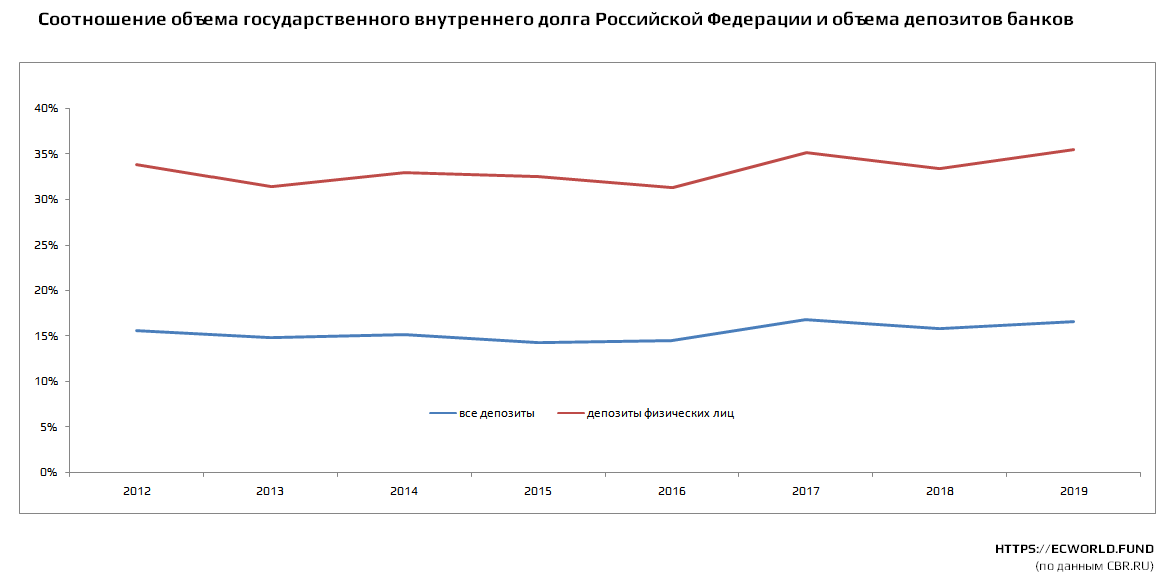

Но надо отдать должное правительству (Минфину), которое пока достаточно неплохо поддерживает один из показателей "ликвидности" банковско-бюджетной системы (именно так банковско-бюджетной, так как после национализации почти весь бывший частный финансовый сектор стал инструментом реализации бюджетной и курсовой политики правительства, ссылка) - "долю ОФЗ в депозитах" (соотношение внутреннего долга правительства и объема депозитов юридических и физических лиц):

Однако, если взять только рублевые депозиты, то цифры еще сильнее напоминают пирамиду: 22% ко всем депозитам и 45% к депозитам только физических лиц.

Теперь это уже еще один снежный ком (найдите выше упоминание про первый) и трезво оцените будущее России (бюджетно-фискальное) в 2020-ых годах, когда ей нужно будет отдавать не только проценты по займам с 11 трлн рублей долгов, но и само тело - то есть объем "перезаймов" будут расти (тем более на фоне предстоящих огромных проблем с валютной ликвидностью, (ссылка), и предстоящим дальнейшим падением доходов населения). Где взять столько рублей? Вариантов три:

- накопления населения;

- налоги;

- эмиссия;

- девальвация.

А знаете, что интересно по пункту 1 (население)? То, что темпы прироста депозитов населения после событий 2014 года сильно упали (более чем в 2 раза). А еще в 2019 снова начался тренд роста доли валютных депозитов (+12% по физикам сентябрь к сентябрю по валюте против +9% по общему притоку в валюте и рублях).

Поэтому когда нам говорят: "в США всё плохо с госдолгом, он больше, сильно растет и вообще" - задайтесь не только вопросом: "Что случится быстрее? Страны мира предъявят США к выплате их государственный долг? Или россияне начнут проедать свои сбережения на счетах, а крупнейшие держатели капиталов в госбанках при первом шухере начнут уводить рубли как минимум в валюту?", но и тем вопросом, что написан выше: "Где взять столько рублей, чтобы покрывать растущие аппетиты бюджета?"

Интересно, что население даже не задумывается, что все эти деньги будут брать (используя любой способ пополнения бюджета) из их кармана:

- Эмиссия - Инфляция - Вынули из кармана обычного человека.

- Рост налогов - Вынули из кармана обычного человека.

- Девальвация - Рост цен - Вынули из кармана обычного человека.

- Завышение стоимости инфраструктурных проектов (повышение благосостояния "друзей") и распильщиков военки - Низкие расходы на здравоохранение - Рост заболеваемости и личных расходов граждан - Вынули из кармана обычного человека.

_

Если Вы хотите понимать, что происходит вокруг Вас, а также получать больше полезной информации и получать ее более оперативно, поставьте приложение Telegram и присоединяйтесь к нашему каналу — https://t.me/ecworld — заходите и обязательно нажимайте внизу канала кнопку JOIN.

Капиталы, дети, недвижка у правителей в РФ за рубежом, тут нельзя потряхивать оружием и не платить долги. А внутри страны у правителей загон и люд который можно доить, начнут брыкаться росгвардия есть. Дожмут остатки ресурсные и дружно свалят в закат, оставив пустые земли и экономику на 1-20 месте с конца списка.

Еще у меня фобия ИИС есть, что в случае внутреннего дефолта, это способ забора денег у населения, кто хочет у брокера и международном депозитарии спасти деньги.

Госдолг - это ведь бонды. У них есть правила выпуска.

Денис, может вы знаете - там есть пункт про возможность инвестору предъявить бонды к досрочному погашению?

Думаю, возможны, индивидуальные условия.

Но речь не об этом. А о том, как подает это пропаганда. Большой долг США, даже не так ... то, как наращивает его Трамп, это проблема. Но, если страны, начнут массово отдавать старые и не будут брать новые долги США, это закончится плохо в первую очередь не для США. США найдут выход (он стандартный). Вопрос в том, что никому не выгодно "завалить" экономику США именно этим инструментом (!!!), так как упадет "оценка" ЗВР, облиг корпоративных и далее по цепочке ... и начнут валиться банки и крупнейшие эмитенты по всему миру из-за залогов. Ну, и сами США не забудут ответить санкциями "виновникам" (а это основной контрагент для многих).

И пропаганда реально это подает, что можно затребовать единовременное погашение всего долга.

О таких рисках в том числе и речь :)

Понятно, когда это делают США у которых постоянный дефицит бюджета, но зачем займы при профиците?

Разве проценты по ОФЗ, которые платит РФ ниже, чем проценты, получаемые с денег, полученных от продажи ОФЗ и размещенных на депозитах?

Это что - благотворительность такая или способ дать кому надо заработать?

Комментарии