Предвыборные ласки и новая налоговая политика

При прогнозировании развития проекта ли, компании ли или экономики ли страны ... тот, кто является инвестором (а инвестировать можно не только деньги, но и время и даже власть), всегда рассматривает несколько вариантов развития ситуации. Крайними вариантами чаще всего бывают оптимистичный и пессимистичный сценарий. А кажущийся наиболее реальным сценарий называют реалистичным (наши финансовые власти при этом используют термин "базовый").

Ровно год назад, формируя ДКП на период 2022-2024 годов, наш ЦБ превзошел сам себя и откровенно дал понять, что базовый сценарий это оптимистичный: то есть лучше не будет, но хуже быть может. Мы тогда подробно рассмотрели этот нестандартный заход в записи Основные направления ДКП на 2022 — 2024 годы: и если вдруг кто-то забыл, то нажмите на ссылку и восстановите сценарии в памяти.

Все сценарии тогда были описаны [естественно] без учета предстоящей в 2022 году СВО (ведь, к осени только наши роботы и мы знали, что российскую экономику ждет какой-то серьезный шок "десятилетия", а никто ж и видеть не мог (на самом деле, мог), что инсайдеры выходят из российских активов (см. запись Как инсайдеры зарабатывают на инвесторах-физиках) и перекладываются в валюту в таких масштабах, которых мы не видели ... никогда в современной истории России) ... так вот, сценарии, которые были описаны ЦБ год назад в принципе по шагам (согласно условиям, описанным ЦБ) приводили к реализации сценария финансового кризиса в 2023 году:

Это было само по себе очень странно - что государевы люди "подкладываются" такими вещами на предвыборный год. Не рисуют красивые картинки "счастливых предвыборных месяцев", а прямо говорят, что будет "жесть".

Но пришел 2022 год, принес с собой СВО, санкции и много чего еще, что как бы по идее должно только усилить сценарий развития финансового кризиса, что (раз, ЦБ такой смелый - рисовать "кризис" на предвыборный год) вселяет в нас надежду на еще более смелое отражение будущего России в ДКП на следующую трехлетку. Однако наступает август 2022 года и ЦБ формирует в своем видении совершенно иные "постулаты" (ссылка на *.pdf).

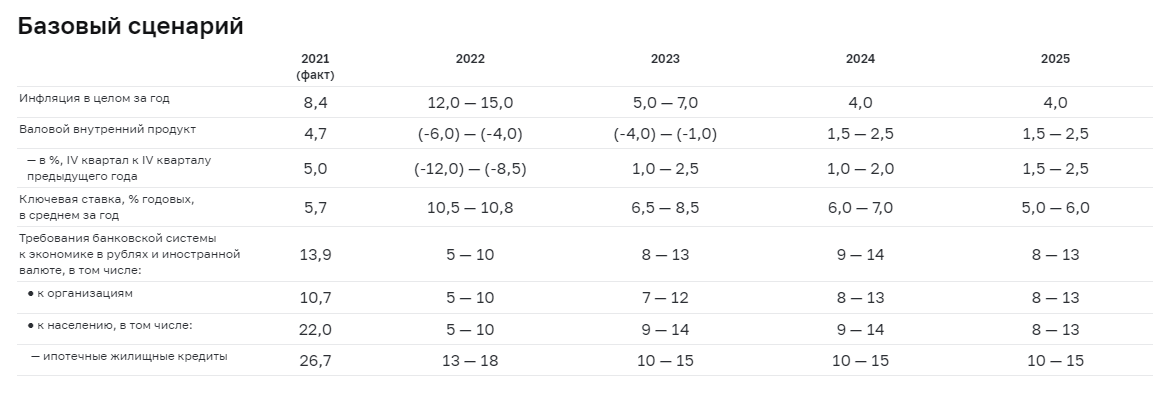

Теперь базовый сценарий выглядит так (сразу смотрите на 2023 год):

- но два других сценария ... нет не оба негативных, а один из них позитивный (называется "Ускоренная адаптация" - и вот такой подход уже похож на предвыборные ласки), а второй негативный (называется "Глобальный кризис").

Сложно сказать, почему выходящий по логике и условиям "кризисный сценарий" на 2023 год превратился для России в "базовый", который выглядит как нереалистичный, а позитивный, - можно лишь предположить. Вероятно, такая смена настроений связана с тем, что логистические цепочки в мире "порушились" не так сильно (что "спасло" Россию, а изменения в "логистике", затрагивающие Россию в связи с санкциями, дополнительно как минимум вообще не повлияли на нашу экономику), а инфляция прям вот взята под контроль ключевыми центробанками мира и не показывает динамики "вверх" по итогам 8 месяцев этого года.

Естественно, это шутка и всё совсем наоборот:

- "логистику" в отношении России порезали очень жестко, что сказалось на ценах на средства производства (оборудование), а также на сырье [в широком смысле] для производства чего бы то ни было (ткани, кожа, бумага, краска ...);

- мировая (долларовая, евровая ...) инфляция растет, что вдвойне ударяет и ударит по России, но, поскольку с "подвозом" средств труда есть небольшие сложности (см. пункт 1), да и в условиях кризиса предприниматели боятся расширять бизнес (закупать новое оборудование), поэтому "затвердевший" курс рубля пока как бы сдерживает очевидное (по инфляции лучше не будет), но всё же по итогам 8 месяцев этого года не сильно, что бы там Росстат или ЦБ официально не рисовали.

Но почитаем дальше, что пишет ЦБ в новой ДКП на предстоящую трехлетку и 2023 год:

В базовом сценарии мировая экономика продолжает развиваться в рамках сформированных ранее трендов. В ответ на ускорение инфляции крупнейшие центральные банки будут повышать ставки. Это приведет к замедлению роста мировой экономики. Однако осторожная денежно-кредитная политика позволит крупнейшим экономикам избежать масштабной рецессии. Инфляция за рубежом вернется к значениям вблизи целей в конце 2023 — начале 2024 года. Введенные в отношении российской экономики санкции в основном сохранятся на всем прогнозном горизонте.

Альтернативный сценарий «Ускоренная адаптация» предполагает более быструю адаптацию российской экономики к новым условиям по сравнению с базовым сценарием при схожем состоянии мировой экономики и геополитического фона. Несмотря на повышение ставок крупнейшими центральными банками, масштабной рецессии в мировой экономике удастся избежать. Геополитический фон не изменится относительно состояния на середину 2022 года. Более быстрая структурная перестройка экономики будет происходить в первую очередь за счет лучшей, чем в базовом сценарии, динамики импорта. Формирование новых экономических связей и расширение механизма параллельного импорта улучшат динамику импорта на прогнозном горизонте.

Альтернативный сценарий «Глобальный кризис» предполагает усиление фрагментации в мировой экономике. Торговля между странами все больше будет концентрироваться в региональных блоках. Страны в меньшей степени будут ориентироваться на использование сравнительных преимуществ и в большей степени — на увеличение локализации производств. На этом фоне в сценарии в начале 2023 года предполагается реализация одновременно двух рисков, усиливающих друг друга.

Во-первых, устойчиво высокая инфляция в крупнейших экономиках может потребовать более резкого и существенного ужесточения денежно-кредитной политики в этих странах. Следствием этого будет рецессия в крупнейших экономиках. В странах с формирующимися рынками, особенно в тех, где сложился большой объем внешнего долга, из-за роста внешних ставок может заметно снизиться устойчивость финансового положения.

Во-вторых, в этом сценарии предполагается усиление геополитической напряженности в мире, в том числе введение новых санкций против российской экономики. Сочетание этих событий может усилить дисбалансы в мировой экономике и привести к новому глобальному финансовому и экономическому кризису, сопоставимому по масштабам с кризисом 2007–2008 годов. (с) ЦБ РФ

Еще раз обращу внимание, что по всем канонам предвыборного года негативный сценарий (Альтернативный сценарий «Глобальный кризис») как бы назначен (когда читаешь ДКП - это видно) менее возможным. Но, как видно, по описанию он полностью соответствует тому, что ЦБ год назад (согласно их логике и условиям - см. схему выше) описывал как основной сценарий на 2023 год.

Итак, условия ухудшились - а сценарии стали более позитивными. Политически оправдано (предвыборный год, всё-таки). В реальности же, если мы посмотрим даже на позитивный сценарий (Альтернативный сценарий «Ускоренная адаптация»), то в нем ЦБ говорит об улучшении динамики импорта. Напомню, что рост импорта в условиях "неухудшения санкций" (а это отказ ЕС от российской нефти и введение "потолка цен") для России будет означать повышение внутреннего спроса на валюту в условиях снижения притока этой самой валюты. Рост же спроса это рост курса - это рост инфляции.

То, что ЦБ ожидает в следующие годы дефицит валюты, подтверждается тем, что пылесос в долларе сейчас, пусть и незаметно для электората ("доллар-то упал"), но всё же работает и он собирает приходящую валюту и где-то ее аккумулирует. И тут, если вы не верите нашим роботам снова (а зря), но верите уверениям финансовых властей о том, что они не имеют возможности влиять на курс доллара и рынок сам его определяет, а ЦБ / Минфин просто стоят в стороне, то посмотрите хотя бы на курс доллара в последний месяц+ (выделен синим):

- и задайтесь вопросами:

- если валюты приходит очень много (помните, нам этим объясняли несколько месяцев тот факт, что курс доллара резко валится вниз?), а ЦБ / Минфин / уполномоченные агенты не скупают доллары, то почему же курс не продолжает сейчас так же отвесно падать, как в предыдущие месяцы?

- выгодно ли банкам / профучастникам, которые зарабатывают в том числе на спекуляциях, держать курс в диапазоне ровно в 2 смешных рубля уже больше месяца? Или они это делают по "чьей-то" просьбе?

Правильная валюта (доллар, евро) при этом нужна не только государству (понадобится в ближайшие годы), но и нужна лично элитам: поэтому выводить валюту в пределах расширенного лимита можно (и пацаны работают), но вывозить ее за рубеж миллионами поездок в год нельзя (еще раз, мое мнение прежнее: границы с той стороны стороны закрывают по высокой "просьбе" отсюда) + банки прикрывают калитку один за другим (оперативно и качественно работающих на перевод нормальных банков осталось не так много.

Ивану и инвестору Алёше постепенно возможности тратить валюту прикрывают (и в будущем совсем прикроют), а правильные ребята (элиты) продолжат ее пылесосить и аккумулировать. В пятницу даже глава ЦБ Эльвира Набиуллина очень четко сообщила:

«Что касается свободной конвертации, действительно, валюты, к которым мы привыкли, резервные — доллар, евро — для многих держателей стали токсичными. Потому что появляются риски заморозки, и те страны, которые их выпускают, можно сказать, не очень хотят, чтобы мы ими активно пользовались. <…> Но поменять валюту на рубли всегда будет возможно», — сказала Набиуллина. Глава ЦБ добавила, что регулятор видит стремление банков уменьшать риски, которые выражаются в новых комиссиях для держателей счетов в иностранных валютах. (с) Forbes

Поменять валюту на рубли это не равно поменять рубли на валюту. То, что одно можно, не означает, что можно будет обратное.

Ну, и давление через оральные интервенции (с целью выдавить население из валюты) хотя и снизило накал, но технически в реальности (через ставки и комиссии) продолжается. Сработает это или нет (удастся ли население выдавить из валютных депозитов), пока сказать сложно. В случае неудачи такой политики, валюту после 2024 года легко и без санкций сами "заморозят" и выдадут рублями либо установив отдельный курс для таких операций (условно 30 - 50 рублей) на неограниченный срок (и люди сами пойдут сдавать). Поэтому нал (снова), криптовалюта / стейблкоины (вновь - для широких масс), зарубежные счета (при условии легализации там) ... всё актуальнее.

Конечно, фактор 2023 года (точнее его второй половины) нельзя не учитывать. Ситуацию будут максимально сдерживать перед выборами (отсюда, кстати, и окна рисков и возможностей вырисовываются для российских инвесторов и спекулянтов), если будет понятно, что текущее Первое лицо идет на новый срок (кстати, если не идет / не ведут, то могут и под нового человека максимально "низкую базу" сформировать - это отдельно обсудим в следующих записях).

Но в любом случае и перед Выборами-2024 (для формирования фондов для финансирования устойчивости вертикали и "правильного проведения" самих Выборов) и, уж, тем более после них (как это было каждый раз, что хорошо видно по динамике цены бочки нефти в рублях) - для компенсации расходов, очень сильно нужны будут рубли.

А рубли можно, как Вы помните "добыть" следующими основными способами:

- эмиссия (как я вижу, к этому придется прибегнуть в условиях, когда "Россия обрела финансовый суверенитет", говоря словами любителей теорий заговора и прочих "ЦБ это филиал ФРС", - "оторвавшись от долларовой системы и влияния ФРС" (на самом деле, не обрела); кто-то нажмет на эту рукоять на фоне растущего вала расходов - и потом это будет не остановить (поэтому, сколько смогут, "либералы" в правительстве будут сдерживать эту игрушку на больших масштабах и сдерживать прежде всего для финансирования социальных расходов (для затыкания дыр финансовой системы уже использовали, думаю, в этом году скрыто - на инфляцию это не влияет почти));

- девальвация (без нее мы не обойдемся; как я вижу движение реального курса валюты в ближайшие 5 лет, я говорил ранее);

- займы (Минфин пока может только у себя занять (через эмиссию), больше не у кого, если, конечно, не закрыть для физиков фондовый рынок в части торговли акциями или не дать снова денег тем, кто может потом переодолжить их Минфину);

- рост налогов.

Последний пункт (и тема из последних абзацев этой записи и заставили меня опубликовать эту запись) - самый интересный. В предыдущие дни как раз сидел и думал, считал варианты финансирования бюджета и т.н. "новых расходов" - то есть расходов:

- с частью которых Россия уже сталкивалась дважды за последние 15 лет (после 2008 года и после 2014 года), но в меньших масштабах;

- а с частью - еще нет.

В связи с чем и возвращаясь к началу записи, оптимистичным и пессимистичным сценариям, логично всем взять и задуматься над такой простой задачей: а как в оптимистичном и в пессимистичном сценарии может закончиться для России СВО? В смысле - какие последствия будут в том и ином сценарии (особенно экономические)?

Я вижу для обоих сценариев итогом - новую налоговую политику России.

Ранее я уже писал о том, что после Выборов-2024 года россиян ждет рост налоговых ставок по широкому спектру налогов:

- НДФЛ (см. подробнее по ссылке);

- налог на имущество, включая авто, недвижимость (см. подробнее по ссылке);

- рост НДС;

- появление НсП (налога с продаж);

- появление налога на капитал (возможно, разового);

- появление налога на наследство;

- рост ЖКХ (как квази-налог);

- рост комиссий в банках (как квази-налог).

Но в конце этой недели, перестроив несколько моделей, я пришел к выводу, что мои прогнозы относительно роста ставок некоторых налогов на предстоящие годы достаточно оптимистичны.

Представьте, что СВО заканчивается для России геополитически позитивно. Сколько нужно денег, что восстанавливать и отстраивать такие территории заново? Десятки триллионов рублей. Это увеличение годовых бюджетов РФ на 30-70% на протяжении долго периода. И тут только население может "помочь", выделив на это часть своего капитала - и В. Потанин, похоже, это почувствовал раньше других (это я про "налог на капитал"):

Владелец холдинга «Интеррос» Владимир Потанин считает, что физлица, включая работников «Норникеля», должны стать бенефициарами 25% предприятия, как это было до приватизации. Он назвал передачу 50% акций Росбанка фонду его имени «народным капитализмом» и выразил надежду, что такая программа будет реализована в «Норникеле». (с) https://www.kommersant.ru/doc/5569785

Но наиболее обеспеченной части населения (средний класс и около, активные люди), вероятно, придется расстаться тем или иным способом с частью капитала (как минимум - в ликвидной его части, в том числе виде вкладов (перед этим их ненадолго заморозят до определенной суммы, чтобы на слухах не успели потратить)). Кажется фантастическим? Наши прогнозы предыдущих 10 лет таковыми тоже казались, но к текущему моменту (особенно в последние 3-4 года) они все оперативно и в срок реализовались (и девальвация 2014-2020, и глобальное падение рынков 2020 года, и СВО, и пенсионная реформа в России, и конституционная реформа, и ужесточение внутренней политики, и кризис в России 2021-2022 годов, спрогнозированный в далеком 2016 году, и так далее - все эти прогнозы за несколько лет до их реализации тоже казались "фантастическими").

Я думаю, риск введения налога (налога капитал - в той или иной форме) высокий.

Теперь представьте, что СВО заканчивается для России геополитически негативно. Объем репараций / аналогов можете оценить? Сразу такое не погасить, а значит россияне будут гасить это годами из своей зарплаты - отдельной строчкой или НДФЛ-ом в размере не 13-15%, а 25-35%. А предприятия - повышенными ставками налога на имущество, налога на прибыль (для мелких - рост УСН доходы с 6% до 15%). Появлением в чеках нового вида налогов НсП. Сокращением аппарата чиновников, государственных служащих, служащих ВПК и около.

Добавьте сюда частичное разрушение нефтяной и газовой отрасли (из-за сегодняшних выкрутасов и выкручивания рук потребителям).

Плюс рост безработицы на этом фоне.

Все сценарии по середине между этими двумя крайними вариантами - они лишь немного будут отличаться от того, что я описал (затягивание СВО = новые расходы, ускоренная милитаризация и "мобилизация" экономики, что потребует давления на население и роста спроса со стороны государства на ресурсы, которыми нужно "всё это" будет обеспечивать, а это опять - налоги). Тренд на новую налоговую политику задан. Вопрос лишь в том, будут ли в 2023 году предвыборные ласки. Так что, почаще мысленно возвращайтесь к плану действий, который нужно претворять в жизнь уже сейчас (чтобы не попасть в жернова будущих изменений не только в России, но и в мире в целом), а не ждать клюва петуха, который может и застрять в самом нежном месте надолго.

Активнее.

_

Если Вы хотите лучше понимать, что происходит вокруг Вас, получать больше полезной информации, разобраться, когда выгоднее покупать валюту, акции, золото или нефть, а когда необходимо от них избавляться, если Вы хотите научиться эффективно управлять Вашим капиталом / сбережениями, опережая инфляцию, то обязательно присоединяйтесь к чтению скрытых записей нашего сайта по ссылке.

Не забудьте подписаться на телеграм-канал https://t.me/ecworld, чтобы оперативнее получать уведомления о новых записях на сайте — заходите и нажимайте внизу канала кнопку ПРИСОЕДИНИТЬСЯ.

P. S. Уважаемый партнёр опять вчера говорил про кое-что и его возврат дипломатическим путём. Интересная риторика.

Я бы добавил к "геополитически негативному исходу СВО" - квази-налог, через трудовые лагеря военно-пленных, т.к. это рабочая сила, часто (если верить интервью с военно-пленными с Донбасса), выдернутая с заводов и около-государственных предприятий (медики, сантехники, сварщики и пр.), следовательно, оплачивать *бесплатные (уже оплаченные из налогов)* услуги, придется из своего кармана частному мастеру (доктору, акушеру, сантехнику).

Комментарии