Золотая лихорадка - 2019:

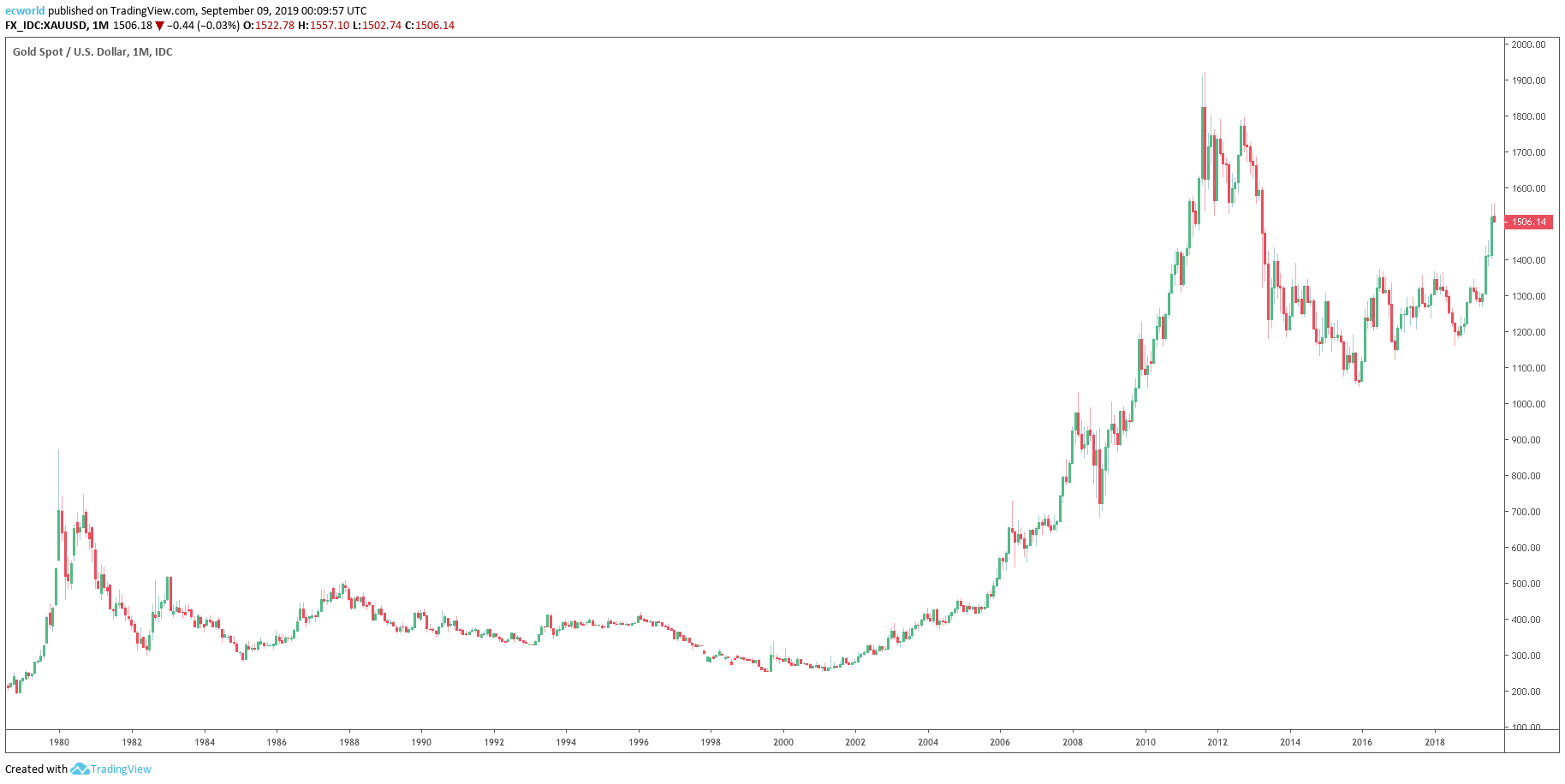

Летние месяцы 2019-го года оказались для золота одними из лучших за последние более чем 40 лет: +16,7% за июнь-август. Сильнее (в процентом выражении) летом золото росло только трижды: в 1982 году (+25,4%), в 2011 году (+19,3%) и в 1980 году (+17,7%).

Если же взять просто любые три месяца подряд и период в 10 лет, то золото показывало столь же значительную или лучше динамику так же всего 3 раза за этот период: в сентябре-ноябре 2009 года (+24%), в июне-августе 2011 года (+19,3%) и в феврале-апреле 2011 года (+17,0%):

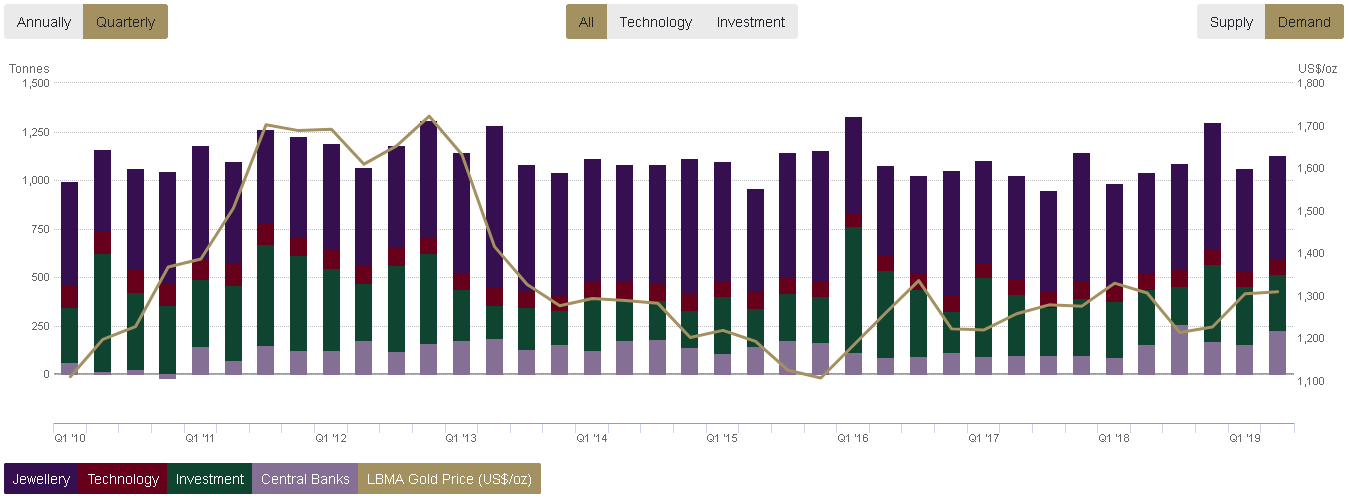

Сводных данных по спросу за 3 квартал пока нет (квартал не закончился):

- но уже сейчас мы знаем, что:

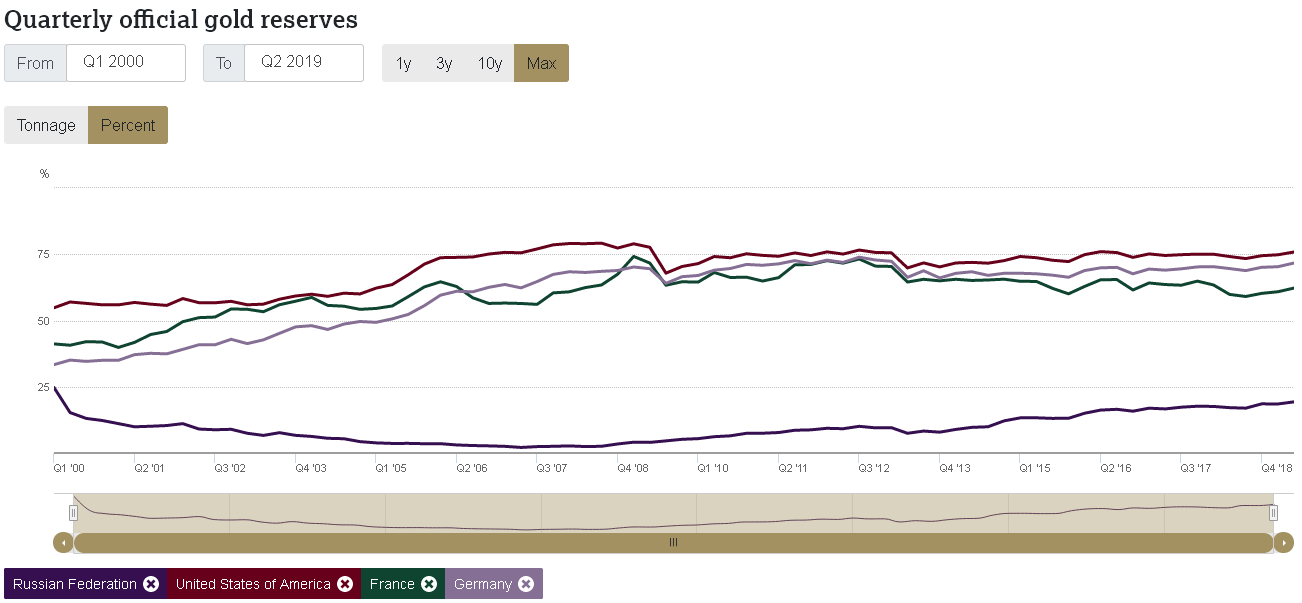

- как минимум два мировых центробанка продолжили активные покупки золота, хотя один из них (российский) по-прежнему в относительных цифрах сильно не дотягивает до "нормы" развитых стран (есть куда расти - и об этом забывать не надо):

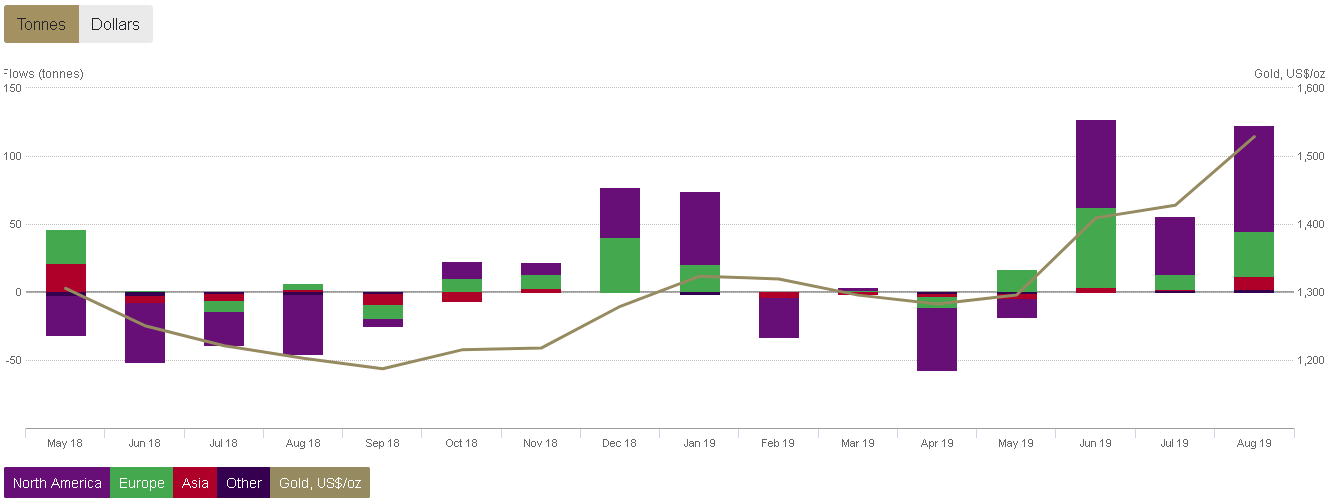

- значительно вырос спрос на золото как инвестиционный инструмент среди инвесторов - на графике ниже показаны потоки глобальных ETF-фондов, обеспеченных золотом:

- где, как видно, проявляется активность инвесторов на различных континентах - особенно в летние месяцы этого года.

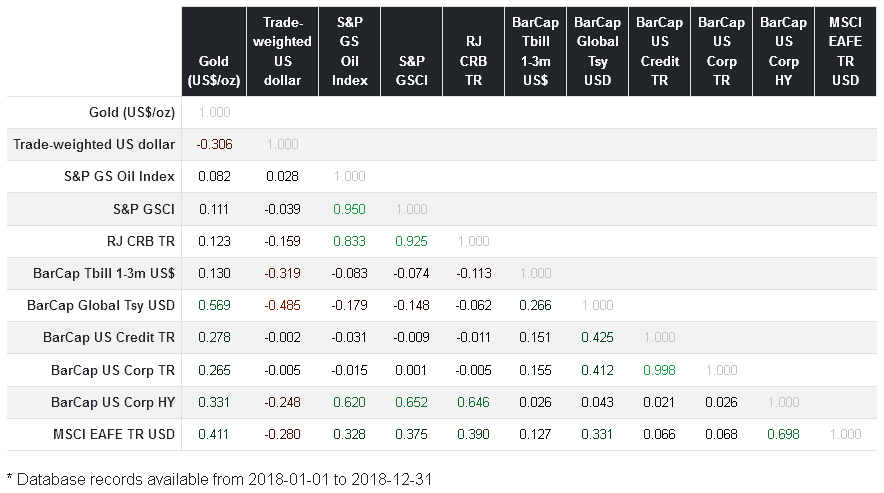

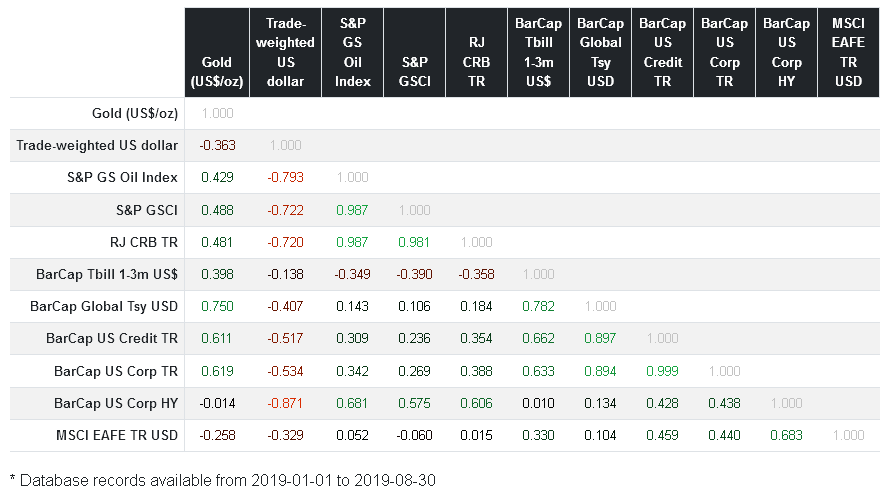

Очередная волна роста цены золота началась в 4 квартале 2018 года на известных событиях: падение цена на нефть (ссылка 1, ссылка 2) и американского индекса SP, - затем продолжилась в начале 2 квартала 2019 года. Причем движение это (в 2019 году) было не совсем обычным - сравните корреляцию золота с некоторыми другими финансовыми инструментами за 2018 год и 2019 год:

Ну, и чтобы было понятнее, посмотрите на графике, как меняется корреляция между золотом и американским индексом SP в начале 2019 года (особенно - с начала 2 квартала):

А причина, вызвавшая такую реакцию рынка проста и описана она ровно перед началом второго квартала 2019 года в одной из наших записей - по ссылке: основная причина там выделена жирным шрифтом и основная информация для понимания дальнейших движений описана в последующих абзацах, в том числе по ссылке для сравнения (пример наоборот) с 2010-ым годом, когда мы отстояли в РТС движение в почти +50% от минимума до максимума. Перечитайте, если важно понимать, что будет дальше.

Понимание происходящего позволило нам в начале июня хорошо войти в рублевое золото и отстоять в нем всё движение, закрыв последнюю часть (ссылка) с прибылью +18,4% за 3 месяца (тем, кто вошел 6 июня, ссылка) или +16,3% за 1,5 месяца (тем, кто зашел 16 июля, ссылка).

Несмотря на то, что мировые ЦБ с 26 сентября этого года больше не будут обязаны "подпитывать" золото (ссылка), у золота остались еще как минимум две причины для того, чтобы долгосрочно оставаться сильным (одна причина указана в пояснениях к третьему сверху графику данной записи, вторая причина - в ошибочных действиях ФРС (ссылка).

Дальнейшая раскладка и наши действия по золоту (не рублевому) описаны как обычно - по ссылке (с учетом важнейших событий ближайших недель).

P.S. Снова небольшая задачка для любителей подумать. Есть ли связь между фактами, описанными в первых двух абзацах, и тем, что мы видим на последнем графике этой записи? Можно в комментариях отвечать, если есть что :)

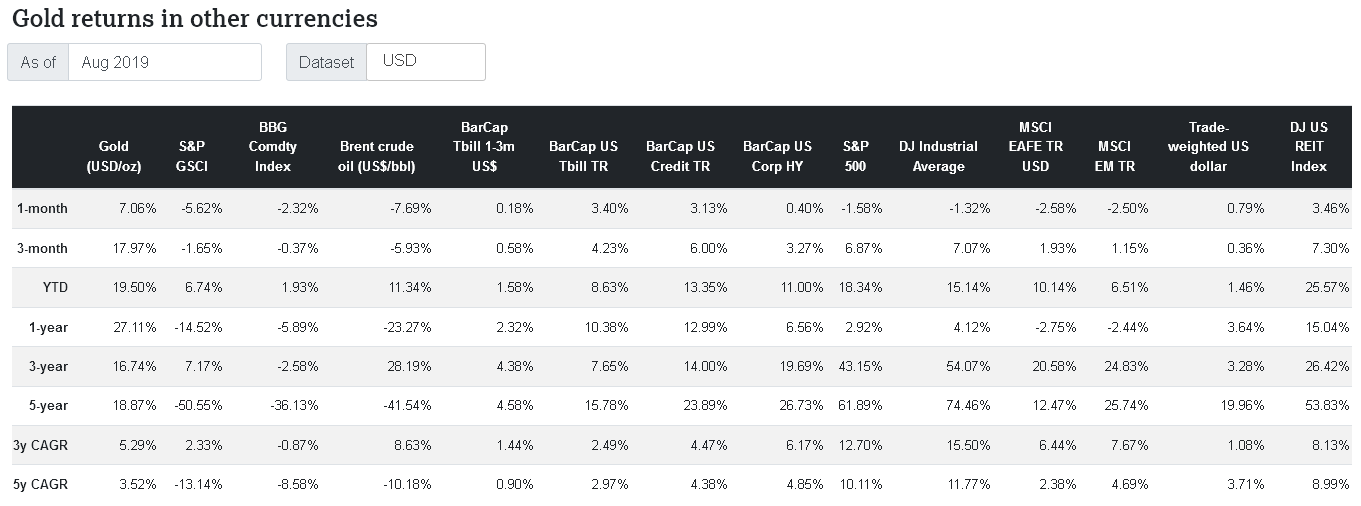

P.P.S. Ну, и полезная таблица - для сравнения доходности золота с ключевыми долларовыми финансовыми инструментами (на конец августа 2019 года):

_

Если Вы хотите получать больше полезной информации и получать ее более оперативно, поставьте приложение Telegram и присоединяйтесь к нашему каналу — https://t.me/ecworld — заходите и обязательно нажимайте внизу канала кнопку JOIN.

Комментарии