Капиталисты века технологий: как правильно инвестировать в 21 веке

Даже внутри Курса активного управления капиталом мы всего лишь маленькими шажками двигаемся в сторону понимания и осознания того, что каждый день необходимо смотреть в будущее (вперед на перспективу), что результаты торговли нужно повышать не только регулярными сделками в акциях, товарах и других инструментах, но и условно "пассивно" (то есть почти ничего не делая).

Я постоянно говорю о том, что нужно уходить в инвестирование в валюте (таким образом на вас будет работать не падающий рубль, а растущая валюта) - и каждый месяц это понимание приходит еще к какой-то небольшой группе людей, читающих этот сайт. И логика здесь простая: долгосрочно рубль - это инфляционный, не перспективный и неэффективный инструмент формирования капитала (инвестирования).

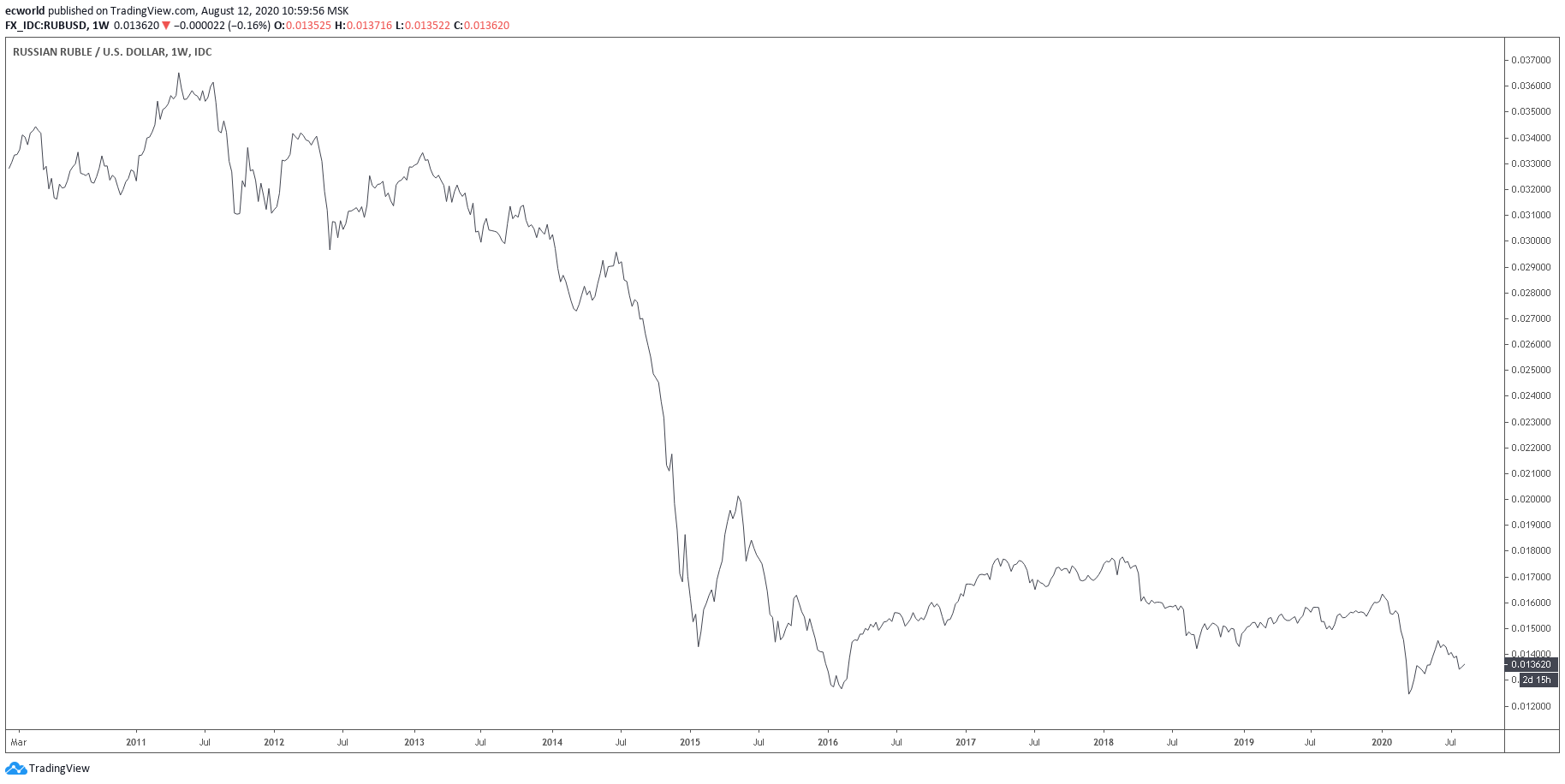

Достаточно взглянуть на то, как падает рубль в последние годы (по отношению к доллару):

- таким образом, убивая покупательную способность вашего рублевого капитала.

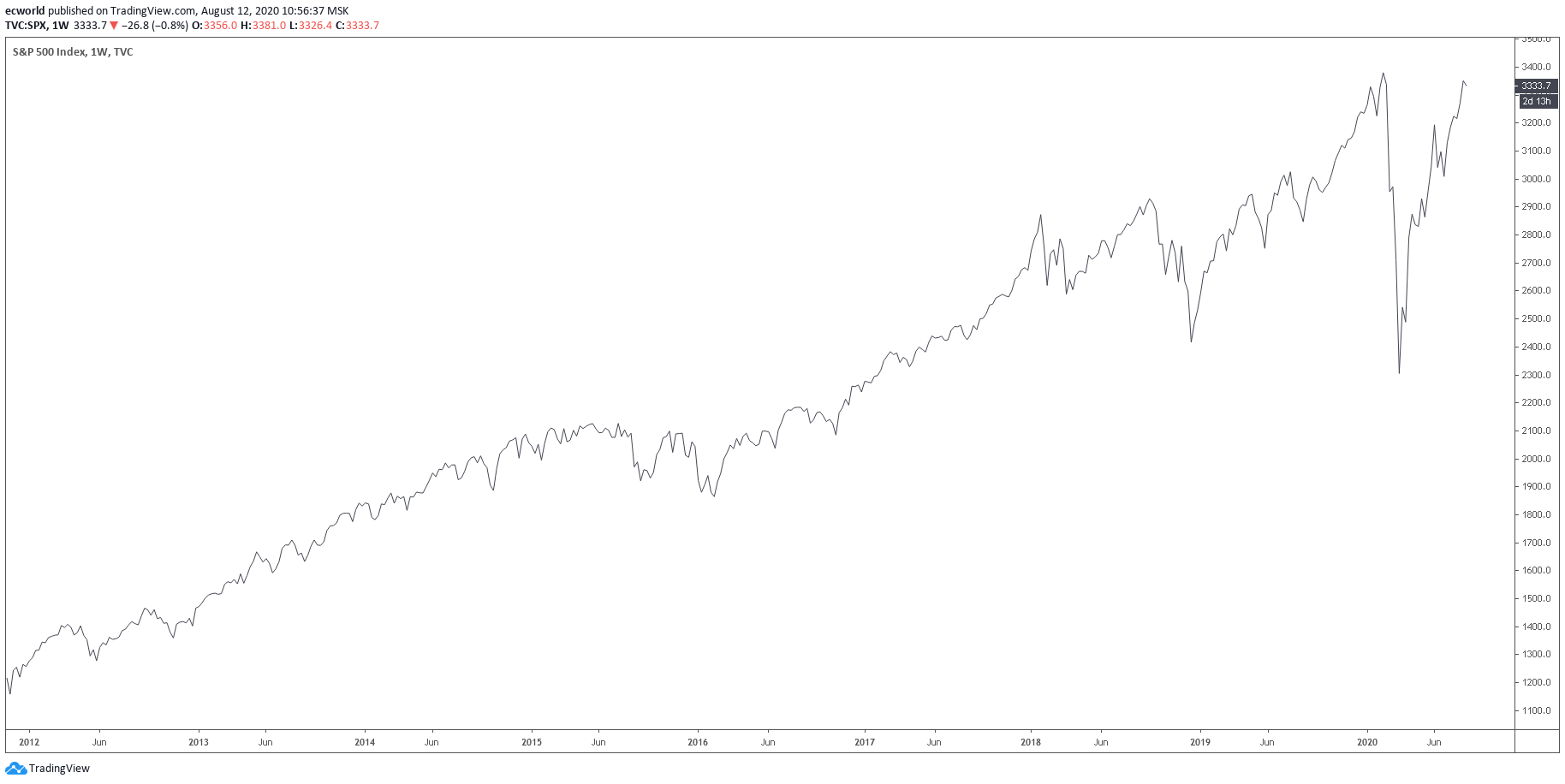

А теперь представьте, что вы регулярно (на просадках, как это учимся делать мы в рамках Курса, ссылка) переводите заработанные вами рубли в валюту и инвестируете уже в валюте. Посмотрите на динамику американского фондового рынка в виде индекса широкого рынка SP:

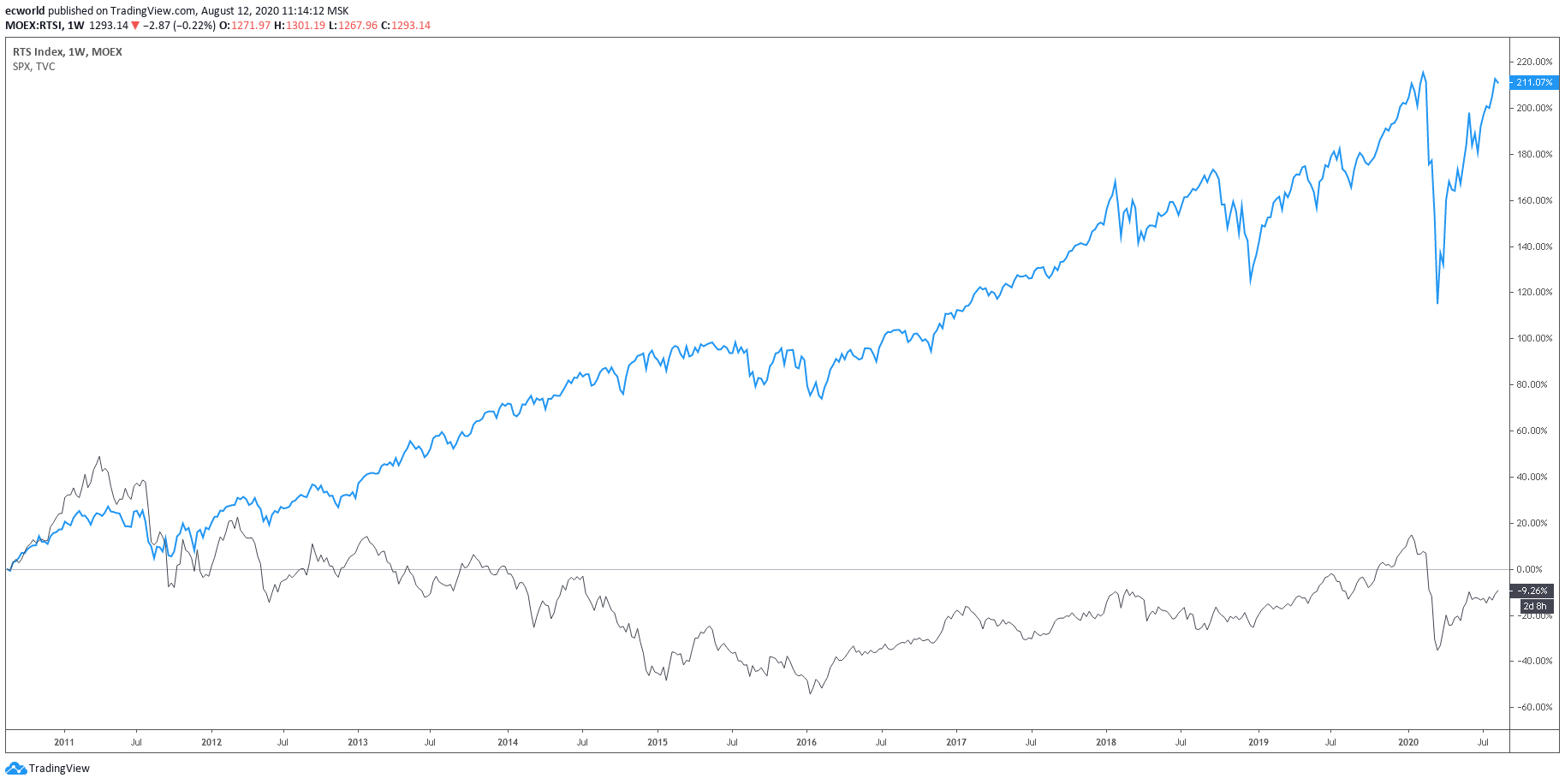

- и сравните ее с динамикой российского рынка, глядя на доходность в валюте (РТС - черным цветом, SP - синим цветом):

- за 12 месяцев:

- за 10 лет:

- за 15 лет:

Валютная доходность американского рынка значительно выше. Сопоставимой (или выше) доходность российского рынка становится только, если делать отсечку с начала 2000-ых годов, когда российский рынок только начинал развиваться (благодаря высоким ценам на нефть и притоку инвестиций в связи с этим); сейчас наш рынок уже значительно развит и стимул для его скачкообразного роста может дать только супер-цикл роста в сырье и полная смена политической парадигмы.

Если же мы говорим о формировании долгосрочного и тем более пенсионного портфелей, то перспективы формирования их в рублях выглядят пока бесперспективно, поскольку сырьевая экономика, построенная на экспорте нефти, газа, угля ..., уходит в прошлое. Риски даже ближайшего десятилетия - слишком высоки и могут сурово почистить карманы россиян (ссылка). А через 30 лет мир изменится до неузнаваемости, а Россия - при сохранении текущей экономической и политической парадигмы и неуважительном отношении к человеческому потенциалу и прогрессу - останется технологически и экономически отсталой страной, всё сильнее приближаясь по уровню жизни к африканским странам.

Просто, еще раз вдумайтесь: вы перестанете быть активными и выйдете на пенсию через условные 30-40 лет. Насколько к тому времени вырастут рублевые цены на акции Роснефти, которые вы сегодня покупаете? Правильнее спросить: будет ли к тому времени существовать нефтяная компания Роснефть? А что будет с акциями ВТБ? И т.д. Спросите самого (саму) себя. И осознайте, что инвестирование в рублях пока выглядит бесперспективно.

Часть россиян уже начала это осознавать:

Согласно опросу НАУФОР крупнейших брокерских и управляющих компаний, в структуре активов, приобретенных россиянами на брокерские счета (кроме ИИС) заметно выросла доля иностранных акций (8,2% на конец июня 2020 года против 3,5% по итогам 2019 года), а также доля еврооблигаций (19,9% по итогам шести месяцев 2020 года против 16,9% по итогам 2019 года).

При этом снизилась доля ОФЗ (4,8% по итогам шести месяцев 2020 года против 9,1% по итогам 2019 года) и доля российских акций (20% по итогам шести месяцев 2020 года против 23,5% по итогам 2019 года), указывается в исследовании. (с) https://t.me/ecworldnews/1114

Ранее в записи Драгоценное будущее: металлы, отрасли, инвестиции я уже говорил о том, что триллионы долларов, выделяемых крупнейшими центробанками мира во время пандемии в этом году, вероятно, приведут к некому качественному технологическому скачку, - смене технологического уклада. Кроме того, в последние месяцы заметно активизировались разговоры на уровне правительств относительно вопросов экологии и ухода от классических источников энергии, прежде всего - от нефти (от угля уже уходят). Некоторые крупнейшие нефтяные компании заявили о смене направления развития в сторону "чистых" источников энергии.

Что в этом случае будет с российским рынком акций и рублем, которые полностью зависят от валютной выручки, приходящей от продажи ресурсов, можно предположить. Если компании и государство не начнут перестраиваться - то ничего хорошего.

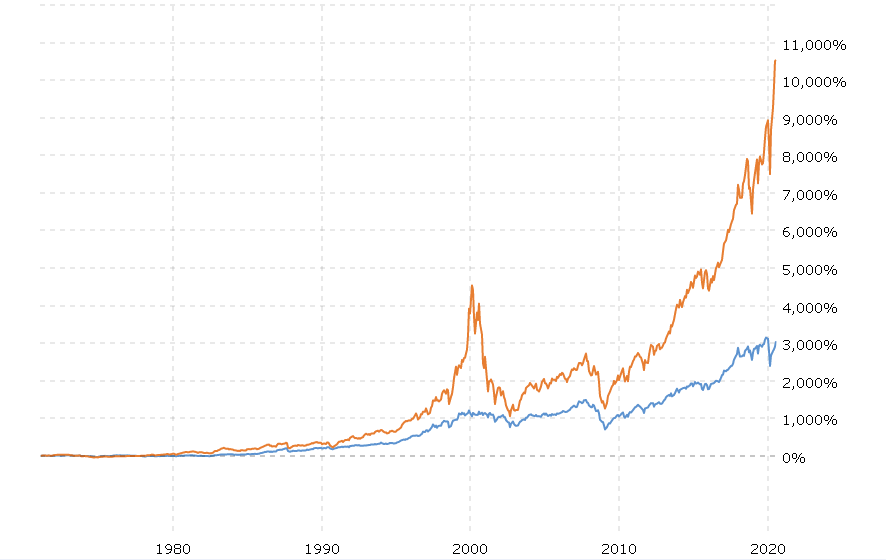

То есть сама жизнь подсказывает - смотреть в сторону инвестиций в более перспективные компании и не в рублях, а в валюте. Но и здесь также много интересного. Вот, например, сравнение накопительной динамики двух индексов: индекса голубых фишек США DJI (синим цветом) и индекса высокотехнологичных компаний Nasdaq (оранжевым цветом):

Заметен отрыв в динамике с конца 2000-ых, когда начал ускоряться процесс цифровизации общества и смещения спроса и досуга в сторону онлайна (в ущерб оффлайну).

Кстати, обратите внимательно сколько синхронно быстро Nasdaq восстанавливается после кризисов (на примере ниже показаны 2009 и 2020 годы):

Однако не стоит забывать и о том, что на рынке - в силу импульсного спроса, подогреваемого в СМИ и инвестдомами, периодически возникают "пузыри" (или как минимум, локальная "перегретость") в том или ином активе и группе активов. Например, на графике ниже показано соотношение исторической динамики тех же Nasdaq и DJI (на графике хорошо видно, что предыдущий "отрыв" закончился кризисом доткомов и схлопыванием "пузыря" в Nasdaq в 2000-2001 гг.):

Покупать рынок в долгосрочные и пенсионные портфели имеет смысл на существенных просадках (см. запись Как накопить на пенсию: часть 3 (предисловие)). Как и валюту.

_

Если Вы хотите лучше понимать, что происходит вокруг Вас, получать больше полезной информации, разобраться, когда выгоднее покупать валюту, акции, золото или нефть, а когда необходимо от них избавляться, если Вы хотите научиться эффективно управлять Вашим капиталом / сбережениями, опережая инфляцию, то обязательно присоединяйтесь к чтению скрытых записей нашего сайта по ссылке.

Не забудьте подписаться на телеграм-канал https://t.me/ecworld, чтобы оперативнее получать уведомления о новых записях на сайте — заходите и нажимайте внизу канала кнопку JOIN.

Комментарии