мировые рынки с каждым десятилетием становятся всё более стабильными:

ecworld

-

7686

0

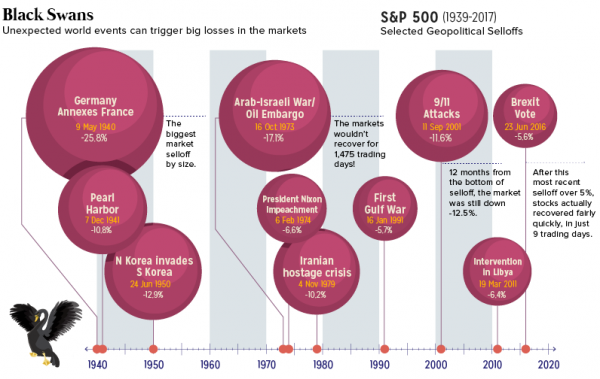

Несмотря на то, что после каждого следующего флэш-крэша (с участием HFT-роботов) снова начинаются разговоры о "хрупкости" фондового рынка, всё равно черные лебеди, прилетающие изредка на фондовые рынки, с каждым следующим циклом становятся всё менее значительными.

На графике ниже собраны крупнейшие обвалы рынка (на примере американского индекса SP500) за последние 80 лет:

- даже если рынки и падают значительно внутри дня, то очень часто сейчас происходит выкуп части движения в конце такого дня.

Вообще, такое поведение рынков (уменьшение размера черных лебедей) связано, на мой взгляд, со следующими моментами:

- монополизацией капитала в руках отдельных групп, каждая из которых имеет административный ресурс такого уровня, который позволяет ей не бояться потери / перераспределения капитала (это становится почти невозможно); отсюда - нет смысла устраивать длинные и тяжелые кризисы, которые начинаются обычно с локирования игроков (резкое и сильное падение за день, обычно с утренним гэпом; тот самый черный лебедь), так как капитал у очень крупного игрока (мы сейчас не про официальные названия компаний, банков) таким образом сложно забрать (из-за наличия у него ресурса, который позволяет политически и финансово получить практически любую поддержку достаточно оперативно);

- рост ликвидности, который происходит не только из-за роста мирового производства и потребления, но и благодаря инструментам ФРС, ЕЦБ и других центробанков и правительств (в последнее время - особенно Китая);

- рост доступности фондового рынка для широкого пула условно инвесторов-домохозяек, которые работают по принципу "купил и держи" (ссылка), а также огромного пула спекулянтов-физиков, действующих по принципу "бл%#*, я ж только купил ... ну, ладно, подержу до завтра" (ссылка 1, ссылка 2);

- управление и статус-кво (удержание власти и соотношения сил) становятся важнее новых "высот" в размере капитала (не путать с капитализацией) - см. п.1; до определенного момента.

Как эти причины еще отражаются на мировом рынке? Если взглянуть на самый развитый финансовый рынок (США), то можно заметить то, о чем упомянуто в п.1 - долгих кризисов нет, даже коррекции в 15-20% выкупаются очень быстро. И с каждым разом всё быстрее (угол выхода всё менее широкий). Посмотрите сами на графике:

Однако, у такой ситуации есть и минусы. Она напоминает известную историю про удава и кролика. С каждым циклом участники всё сильнее привыкают к тому, что выкупается абсолютно любой провал (собирай акции в диапазоне падения 5-20% и через несколько месяцев забирай прибыль). Розовые очки постепенно одевает всё большее количество мелких и средних домохозяйств, участвующих в этом процессе, и особенно новые участники рынка, которые не видели 2008 года и предыдущих сильных падений, когда люди сбрасывали набранные позиции с потерей 30-40% капитала (чисто по психологическим причинам).

Крупные участники, которые не могут уже трогать друг друга, ждут, когда подрастет новое поколение тех, кто готов тратить и инвестировать. Перераспределенные от количественного смягчения в карманы жителей планеты средства в конце концов нужно будет изымать и перераспределять в карманы крупных игроков, бенефициаров крупнейших экономических процессов планеты (для фанатов разных теорий заговора - здесь не о ваших фантазиях; здесь речь идет о закономерных процессах перераспределения капитала / благ от малоопытных и слабых рук в более опытные).

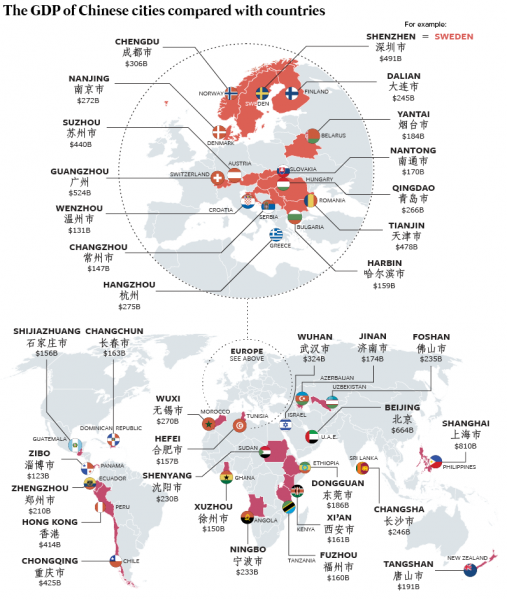

И такие новые участники рынка и даже целые рынки уже зреют. Посмотрите, как за последние десятилетия выросло благосостояние граждан и экономики крупнейших городов того же Китая (на схеме показаны крупные города Китая, которые сравнились по ВВП (по ППС) с экономиками уже целых других стран планеты, один город Китая по ВВП равен целой стране; если что, цифры не доллар-в-доллар, а для наглядности, плюс-минус):

Если технически смотреть на первый график с черными лебедями, то кажется, что сама статистика подсказывает, что следующий может прилететь либо в 2021-2022, либо в 2026 году. Но я бы сейчас очень сильно был аккуратен с выкупами проливов, поскольку тот же Китай в последнее время стал очень нестабилен и сейчас много зависит от США и решений принимаемых командой Трампа:

В ходе переговоров между Китаем и США, очередной раунд которых должен стартовать на этой неделе, обе страны договорились, что важной части сделки станет вопрос о курсе юаня. В Вашингтоне рассчитывают, что Пекин откажется от искусственной девальвации своей валюты в ответ на введение американских тарифов, сообщает Bloomberg.

По словам собеседников агентства, этот вопрос обсуждается уже несколько месяцев, однако достичь консенсуса переговорщикам пока не удалось, хотя китайские представители сообщили министру финансов США Стивену Мнучину, что дальнейшее удешевление юаня не в их интересах.

При этом администрация Дональда Трампа продолжает настаивать на том, что если Китай продолжит обесценивать свою валюту, то американцы будут поднимать тарифы на импорт товаров из КНР.

За прошлый год юань потерял в стоимости 5%. Эксперты заподозрили, что таким образом Китай реагирует на угрозы США в условиях торговой войны (с) https://www.rbc.ru/economics/19/02/2019/5c6c68689a7947945f3a47c6

На самом деле, Китай сейчас в сложной ситуации (мы уже много раз говорили об этом, ссылка). Пирамиду внутреннего долга:

Региональные власти китайских провинций и городов, а также аффилированные с ними компании с госучастием накопили ¥40 трлн долгов. Об этом говорится в исследовании американской аналитической компании S&P Global Ratings. При пересчете в доллары совокупный размер закредитованности китайских госкомпаний и властей достиг $5,8 трлн.

Весь этот долг является скрытым, сообщает Bloomberg. Это значит, что задолженность не отражена на балансе. Китайский бизнес и госструктуры специально прячут свои долги, следует из публикации. Если их разоблачат, это вызовет массовые дефолты, считают авторы исследования. «Размер долга — это айсберг с «Титаником» в виде кредитных рисков», — цитирует Bloomberg кредитного аналитика S&P Global Ratings Глорию Лу.

В лучшем варианте эта проблема останется «бомбой замедленного действия» для китайской экономики и локального фондового рынка. В худшем случае произойдет дальнейшее падение китайских фондовых индексов, предсказали в «Алго Капитал».

«Вероятное массовое банкротство LGFV повлечет за собой по цепочке не менее значимые проблемы для всех их контрагентов, — добавил Манжос. — В первую очередь под удар могут попасть строительные компании и финансовый сектор. Учитывая высокий уровень развития в Китае теневого банкинга, этот невидимый сектор экономики также ждут потрясения».

«Рынку следует более внимательно отнестись к стабильности китайского долга и возросшим рискам», — посоветовала главный экономист по китайскому рынку гонконгского офиса Citigroup Лю Ли-Ган (с) https://quote.rbc.ru/news/article/5bc5d8f39a7947f806993956

- можно поддерживать только накачкой экономики национальной валютой, а это ведет к девальвации. Тупичок.

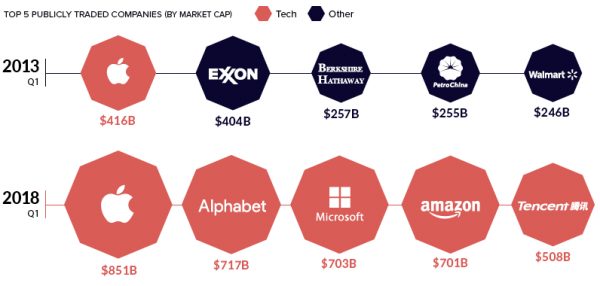

Кроме того, стоит обратить внимание на следующий фактор. Сегодня тот же фондовый рынок обязан ростом своей капитализации - всего нескольким компаниям (ссылка) - технологическим гигантам:

Тонкость ситуации состоит в том, что бесконечно наращивать продажи своих продуктов и сохранять прежние темпы компании скоро не смогут:

- так как темпы прироста предполагают ускорение выпуска всё новых моделей продуктов, которые не очень выгодно становится продавать за $1 + контракт; люди уже не успевают менять как минимум гаджеты, отсюда могут начаться проблемы с продажами новых версий;

- основные потребители продукции ключевых техгигантов - средний класс, который является не слишком значительной прослойкой мировой экономики (насыщение происходит) и в последние годы расчет за счет прибавления снова в Китае (сколько это еще продлится, см. выше);

- на фоне торговой войны и политики защиты национальных рынков ставятся все сильнее под угрозу возможности наращивание аудитории сервисов технических гигантов, что напрямую влияет на выручку.

_

Если Вы хотите понимать, что происходит вокруг Вас, а также получать больше полезной информации и получать ее более оперативно, поставьте приложение Telegram и присоединяйтесь к нашему новому каналу - http://t.me/ecworld - заходите и обязательно нажимайте внизу канала кнопку JOIN.

Комментарии