Перестать мыслить шаблонами - перестать терять деньги

Заметил, что в последние дни (конец очередного месяца) многие эксперты / аналитики снова возбудились на тему "В России налоговый период - и доллар к рублю должен падать, а он, $$ка не падает". Что происходит?

Что-то происходит. И уже достаточно давно. Примерно всегда, думаю.

Ровно (день в день) год назад я перестал в ежемесячном режиме заполнять Календарь событий, в котором отображал для себя и коллег из Курса активного управления капиталом основные предстоящие макроэкономические и корпоративные события. А еще за несколько месяцев до того дня я периодически начал говорить о том, что Календарь в ближайшее время будет всё менее и менее полезен. Знаете, почему?

Потому что в один прекрасный момент "изменилось буквально всё". А если без художественных образов, то - значимость фактора "макроэкономическая статистика" или фактора "корпоративная статистика / событие" понизилась на фоне других факторов настолько, что часто ими можно было даже пренебрегать и вовсе. Какой же фактор стал настолько значимым? Глобально:

- в первые месяцы 2020 года это был фактор пандемии и карантинов - и уже не важно было всё остальное, поскольку рынки, не оглядываясь, складывались в панике вниз,

- затем фактор исключительно / рекордно мягкой политики ФРС США (ставка, QE) и других национальных банков, а также иных государственных финансовых институтов стран (субсидии / послабления для граждан / компаний) - и рынки в первое время даже лишний раз не смотрели в рот членам ФРС (которое заливало мировую экономику триллионами долларов), - и работали по принципу "выкупай любую просадку с плечом",

- затем пришли сразу две беды инвестора:

- мягкая денежная политика закончилась (как влияет QE на рынки, хорошо описано в записи 2-летней давности Влияние баланса ФРС США (QE) на финансовые инструменты и рынки),

- и в начале 2022 года началось глобальное геополитическое обострение (ну, как началось ... было спланировано и организовано, о чем нас "известили" заранее инсайдеры (см. запись Долгосрочные прогнозы — 2030-2040: часть XI и запись Как инсайдеры зарабатывают на инвесторах-физиках).

Локально и если говорить исключительно про российский валютный рынок, то в течение 2022 года друг друга сменили два крайне важных фактора.

Первый - дедолларизация экономики, когда задача элит была - "помочь" населению избавиться от "токсичных" валют по крайне низкому курсу (и поэтому курс сводили к 50 рублям за доллар и долго держали в "диапазоне ЦБ" около 60 рублей (раз, два, три)) - в пользу правильных ребят, которым валюта "нужнее".

Второй - на фоне нарастающих бюджетных проблем (конца года и будущего предвыборного периода) - возросшая необходимость в наращивании бюджетной части дохода через рост стоимости рублевой бочки нефти, от которой напрямую зависят выручка экспортеров в рублях и налоговые поступления от них (значимая часть бюджета), а далее по цепочке - и доходы и налоговые поступления подрядчиков экспортеров и так далее.

Меняется значимость того или иного фактора (например, проблемы бюджета наиболее актуальны в конце года / после Выборов / ... ) - меняется оценка рынком / его основными участниками влияния этого фактора. Так, ранее и мы внимательно учитывали фактор "налоговый период" (основные рублевые выплаты налогов в России в том числе экспортерами, для чего последние меняли валюту на рубли) как фактор давления в конце месяца (20-ые числа, чаще - 25-30-ые) на курсы валют. Доллар и евро экспортеры много продавали (меняли на рубли) - курс проседал.

Но когда ситуация на рынке изменилась (например, фактор дедолларизации стал наиболее значимым + изменились условия по продаже валюты экспортерами из-за санкций), мы стали в меньшей степени учитывать фактор "налоговая неделя" и другие факторы.

Ниже на графике светло-зелеными прямоугольниками показаны месяцы 2022 и 2023 года, а темно-зелеными - конец месяца / налоговый период (типа (типа!) момент наибольшей активности продажи валюты) - и хорошо видно, как вел себя курс доллар-рубля в конце каждого из этих месяцев (то есть можно оценить, влиял ли и как влиял фактор "налоговый период"):

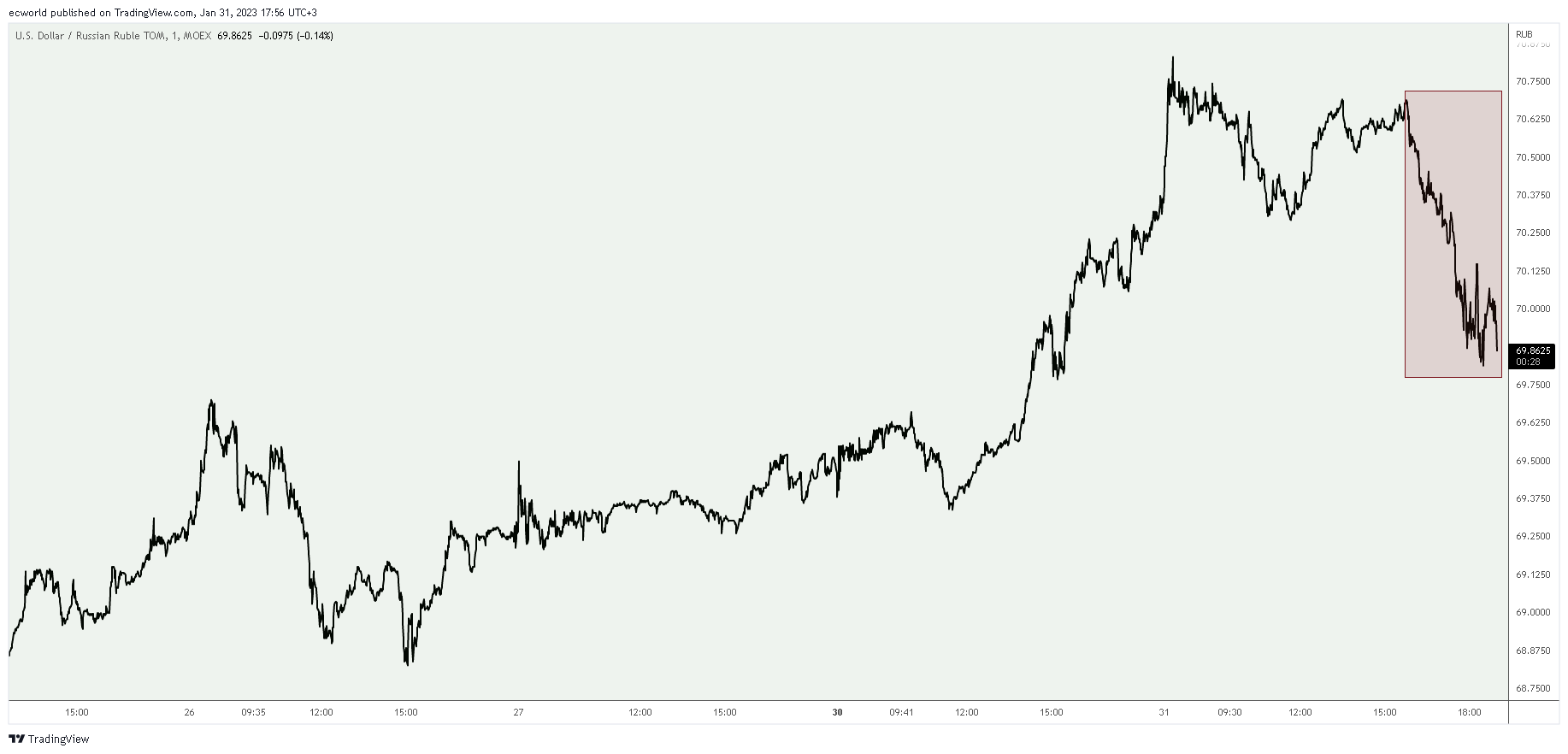

Как мы видим из графика выше, ситуация в последние два месяца заметно отличается от других месяцев 2022 года. Еще раз: добавился фактор "дефицита бюджета" (нужно больше рублей за то же количество - входящих как выручка и будущие налоги - долларов) и он влиял в принципе в течение всего декабря 2022 года. Плюс работает фактор кэш-фло экспортеров. Системно или кому-то значимому и конкретному понадобился курс повыше - его туда быстренько "загнали" - и в итоге продали валюту подороже в предыдущие дни. Как только дело сделали - роботов убрали и курс, например, сегодня после обеда отпустили "в рынок" (дали пожить "своей жизнью" / "найти баланс", почти):

Итак, мораль в рамках тега "трейдинг знания" ...

Нельзя жить шаблонами, как живут "рыночные эксперты", которые сидят за зарплату и / или в полглаза или уха и меняются как перчатки, то появляясь, то исчезая из информационного поля (СМИ), но безответственно и непременно оставляя читателей с кучей мусора и глупостей в голове.

Оценивайте значимость того или иного фактора. Он может долго быть значимым и оказывать существенное влияние на рынок / котировки финансового инструмента (в данном случае - валюты). А может внезапно "перестать работать" ... на самом деле - нет: просто, другой фактор стал более значимым - и "наш" фактор в этот же момент на его фоне стал менее значимым. Может быть, через какой-то короткий промежуток времени он станет наиболее значимым, а может быть, это произойдет через месяцы или даже годы. Всё зависит от момента. Момент (событие - набор факторов с определенной значимостью) определяет, насколько конкретный фактор сейчас значим.

Аналогично с рынком акций и рынками других финансовых инструментов. Когда рынки заливают триллионным QE, не сильно важно [для широкого портфеля акций], что там с отчетностью. Когда нацбанки из рынка вынимают деньги (повышение ставки, QT) - тоже не сильно важно. Когда действие QE / QT ослабевает (во второй половине / в конце "цикла"), корпоративные новости становятся важны, макроэкономическая статистика [более] становится важна. И так далее. Оценивайте момент.

В рамках Курса активного управления капиталом я часто привожу примеры такого регулярного анализа повестки / факторов. Так, идеальным примером этого месяца являются две последние записи по рынку США:

Не приучайте себя к шаблонам. Шаблоны / паттерны хороши к месту. Но всегда есть фактор, который может сломать привычный шаблон / паттерн. Хорошо, если внутри дня. А если как в конце 2021 года - начале 2022 года?... с регулярным причитанием финансовых советников:

- "надо выкупать просадку - таких цен больше никогда не будет" - и итоговыми потерями частных инвесторов в некоторых случаях вплоть до -40-70% портфеля (триллионы рублей)?

- или "покупайте иностранные акции через российских брокеров" - и потерей триллионов рублей на круг?

Анализируйте момент / происходящее. Не полагаясь на говорящие головы в интернете или на ТВ. И не полагаясь исключительно на "теорию" / учебники.

Момент.

_

Не забудьте подписаться на телеграм-канал https://t.me/ecworld, чтобы оперативнее получать уведомления о новых записях на сайте — заходите и нажимайте внизу канала кнопку ПРИСОЕДИНИТЬСЯ.

Комментарии