Валютная ликвидность, или как россияне покоряли американский фондовый рынок

В прошлом году мы много говорили о проблемах валютной ликвидности (ссылка), на изменения которой в том числе мы опирались при прогнозировании курса валюты в течение 2020-го года (см. записи Лучший прогноз по доллару — 2020: I квартал и Лучший прогноз по доллару — 2020: II и III квартал и так далее).

Из позитивных факторов еще весной 2020 года и к середине 2020 года мы отмечали "закрытие границ", на которое пойдет правительство, которое будет удерживать как можно дольше (в том числе способами, позволяющими и со стороны других государств не открывать границы для россиян) и которое позволит удержать в стране значительную часть валюты, не позволив россиянам потратить ее за рубежом в отпусках. Такой инструмент позволит курсу рубля не выходить "за критические рамки" (и не тратить ЗВР).

Но россияне всё равно нашли "выход".

Конечно, речь идет не о десятках миллиардов долларов, которые россияне ежегодно тратили на аренду отелей, оплату авиабилетов и собственно на прямые расходы за границей (покупки). Но всё равно цифры "вывода" по "новой статье" расходов - для первого пробного шага - внушительные.

ЦБ РФ во вчерашнем отчете указал не только на риски перегрева американского рынка акций, но и отметил, что россияне в течение прошлого года вывели в валютную зону через акции (и облигации) американских (в основном) компаний непривычно крупную сумму - более 6 млрд долларов.

Пока сложно сказать, усилится этот тренд в этом году или нет - всё будет зависеть от движений самого рынка: будет ли он привлекать "вкусными" ценами или динамикой (на фоне инфляционных рисков) или нет. Но, что можно отметить сегодня (действительно, вызывающее беспокойство), так это следующее:

- россияне вложились больше частью не широко в индекс (SP500), а (что в моменте - плюс) "пошли по тренду", выделив значительную часть инвестиций в направлении высокотехнологичного сектора (NASDAQ, и, скорее всего, уже - FAANG):

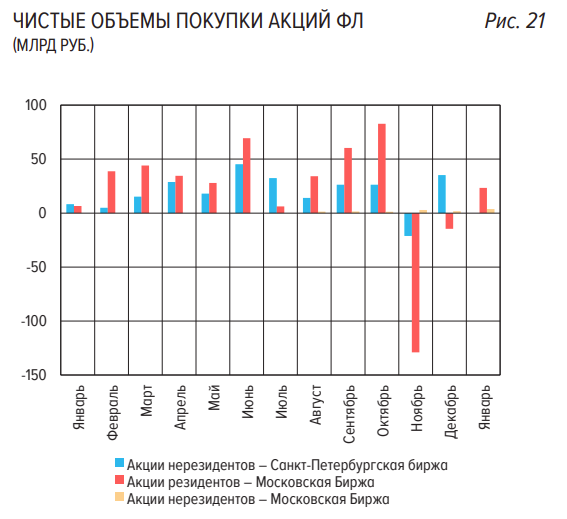

- наиболее крупные суммы (наиболее обеспеченные инвесторы) тратили на акции в июне (+20% выросли с того момента по SP), сентябре и октябре (+15% выросли с того момента по SP):

- наибольшая часть "молодых" российских инвесторов в американский рынок принесла на него за год (9 месяцев) всего около 100 тысяч рублей (желтая линия на графике ниже), что говорит, скорее, о двух важных моментах: (А) на рынок массово пришли "беднейшие" из тех, кто имеет сбережения, (Б) они решили "попробовать" - посмотрят на результаты (уже посмотрели в начале года) и, возможно, основную часть внесут по более высоким ценам (в начале этого года и в конце прошлого):

- основная масса "молодых" инвесторов вошла в американский рынок примерно с 10 ноября по конец года (средний прирост рынка с того момента всего +6%, а по FAANG около +2% - то есть у текущих максимумов):

И именно вот эти "частности" и вызывают опасения: основная масса снова вошла в рынок у [текущих] максимумов и, оглядываясь на тех, кто вошел раньше и рассказывает сегодня в инстаграме о баснословных доходах за 2020 год, скорее всего, будет ожидать от рынка сопоставимой доходности (типа "кто не заработал 50%, тот лох"), то есть забудет о рисках (о соотношении риск / доходность).

В общем, вывод валюты - несмотря на закрытые в значительной мере выездные возможности россиян - продолжается. Поток / жирок всегда найдет где вытекать. Финансовое поведение россиян, и хорошо, меняется. В нужном направлении (стратегически), но с тактикой пока неувязки. Большое количество появившихся финансовых советников стимулирует / учит россиян покупать, но информацию о рисках мало кто доносит (не говоря уже в целом о системной торговле). Отсюда такие "перекосы", которые еще аукнутся (главное, чтобы не как в 1930-ых, в 2000 или 2008-ом - отбивая на следующие 5-10 лет желание инвестировать и проклиная его).

P.S. Кнопку «Нравится» Facebook так пока и не починил — так что, больше 1 лайка все вместе записи поставить не сможем: после обновления страницы лайки больше 1 (иногда 2, 3) исчезают. Не переживайте, если ваш лайк исчез.

_

Если Вы хотите лучше понимать, что происходит вокруг Вас, получать больше полезной информации, разобраться, когда выгоднее покупать валюту, акции, золото или нефть, а когда необходимо от них избавляться, если Вы хотите научиться эффективно управлять Вашим капиталом / сбережениями, опережая инфляцию, то обязательно присоединяйтесь к чтению скрытых записей нашего сайта по ссылке.

Не забудьте подписаться на телеграм-канал https://t.me/ecworld, чтобы оперативнее получать уведомления о новых записях на сайте — заходите и нажимайте внизу канала кнопку JOIN.

А именно повторение ситуации 2008 года является основным риском для таких (молодых) инвесторов: достаточно глубокое падение с длинным восстановлением фондового рынка - когда нервы не выдерживают и идет сброс акций не только на падении, но и на восстановлении ("хоть на таких ценах скину, а то вдруг снова начнем падать").

Хотя вот купить в банке по грабительскому курсу доллар за 80 или интересоваться биткоинами или пирамидами эти же люди любят))

Так что я думаю потенциал ещё у фондового рынка даже в нашей стране огромен, но половина потеряет деньги так и не дойдя до этого рынка)

Скорее - не имеющего торговой системы (со всеми рисками, стопами, тейк-профитами и т.д.).

Ибо можно и 1000 часов потратить - и фондовый рынок всё равно будет местом потерь.

Хотя я рекомендовал хотя бы ЕТФы взять людям разные и не париться,если не охота возиться. «Люди» это в основном на долгосрок которые откладывают имею в данном случае, а не трейдерством зарабатывать и активной торговлей.

Суть в том, что они даже такими способами (потерять чуть меньше от инфляции с минимальными рисками) не хотят занимать свою голову, а просто сидят в кэше (часто просто в рублях и даже 4%-5% не хотят компенсировать)

Комментарии