Риски консервативных инструментов и частного сектора экономики

Самое важное - в конце. Сначала - "академическое" и нудное.

Вчера мы с вами говорили (перечитайте по ссылке) о том, что период зима 2022 - лето 2023 может оказаться жарче ожидаемого [МинЭком, ЦБ и даже "экспертами рынка"]. И всё из-за действий ЦБ, не только нашего, но и в целом центробанков мира (во главе с ФРС и ЕЦБ).

Сегодня про риски на рынке облигаций в 2022 году пишет и РА Эксперт:

По итогу 2020 года количество дефолтов составило 140 единиц – максимум за последние девять лет. Больше было только в кризисном 2009 году, когда количество дефолтов составило 321 единицу и в 2010-м – 202.

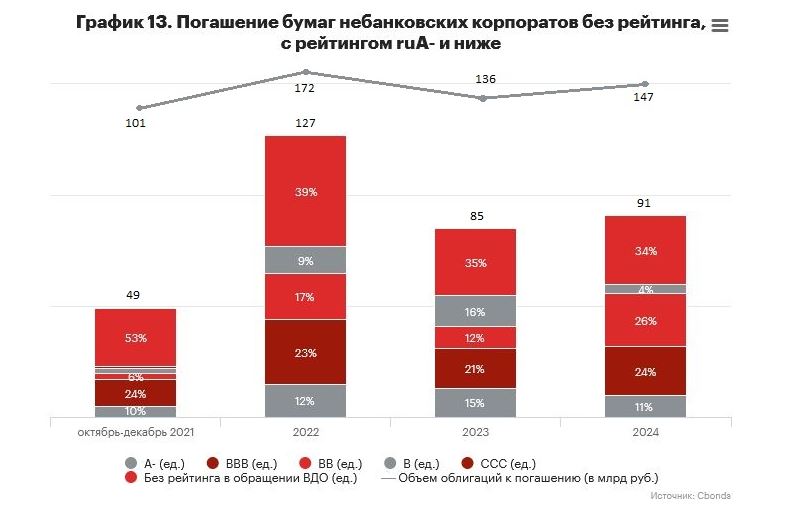

Учитывая большой объем исполнений оферт и погашений по бумагам с повышенным инвестиционным риском в ближайшей перспективе, мы допускаем существенную вероятность увеличения количества дефолтов по итогу 2021–2024 годов.

Среди небанковских корпоративных эмитентов основной пик погашений/оферт приходится на 2022 год, когда ожидается погашение в объеме 172 млрд рублей по 127 выпускам. Исходя из средней исторической годовой частоты дефолтов мы ожидаем дефолты более чем по семи облигационным выпускам с рассматриваемыми кредитными рейтингами в 2022-м.

В последующие периоды количество бумаг, по которым могут возникнуть проблемы с погашением задолженности, оценивается на уровне не менее четырех единиц в год. Среди основных категорий эмитентов по числу погашаемых бумаг в перспективе ближайших трех лет можно выделить облигации без кредитного рейтинга у эмитента/эмиссии (37 %), рейтингом категории ruBBB (23 %), категории ruBB (18 %).

По состоянию на октябрь 2021-го число эмитентов ВДО без дефолта, которые ожидают прохождения оферт и погашения облигаций в ближайшие три года, оценивается в 177 единиц в объеме более 550 млрд рублей. Кредитного рейтинга нет почти у половины из этих компаний, что, по нашей оценке, серьезно ограничивает возможности для рефинансирования их задолженности из-за изменения восприятия участниками рынка таких эмитентов. Сейчас брокеры и организаторы неохотно берут на размещение эмитента без рейтинга, а прохождение процедуры KYC на бирже для таких эмитентов может занять больше времени. Это создает предпосылки к тому, что даже потенциально качественные эмитенты могут оказаться в дефолте из-за нежелания принять изменившиеся правила игры на рынке. (с) РА Эксперт

Прежний рынок / лафа закончилась. Приходит время отрезвления. Представьте: занимали и жили на волне "Ставки будут низкими! Это теперь надолго! ФРС поддержит!", а потом раз - и не поддержал почему-то наш же ЦБ. И закручивает гайки всё сильнее, заставляя терпеть убытки даже держателей государственных ОФЗ (ссылка).

На таком рынке сложнее становится занять и крупнейшим эмитентам (дорого же). А что в этом случае делать менее крупным? Предлагать ставки еще выше? А кто даст под такой риск? Только физик, который, читая СМИ, верит в бесконечный государственный эмиссионный станок (прежде всего - ФРС, но зачем-то переносит это на наш рынок, где ситуация может быть вообще другой).

В общем. В ближайшие год-полтора нужно говорить о росте рисков и сектора (а рост дефолтов в ВДО будет давить и на старшие "под-сектора" - и в итоге на весь рынок облигаций), и физиков:

«Спрос на бумаги невысокого кредитного качества велик. Его обеспечивают в основном новые инвесторы-физлица, только пришедшие на фондовый рынок. Приведу пример. В середине июля мы размещали эмитента – компанию «Максима Телеком». Такого количества заявок от физлиц, честно говоря, не наблюдалось ранее никогда. Практически весь объем выпуска ушел физлицам. Организаторам не приходилось прикладывать дополнительных усилий к тому, чтобы продавать выпуски «физикам», – спрос был на высоком уровне естественным образом». (с) Роберт Смакаев, руководитель департамента рынков капитала ПАО «Совкомбанк», РА Эксперт.

- к которым придет отрезвление, в том числе на рынке акций.

А теперь добавьте сюда ножницы (не только потребителя, ссылка), но и эмитентов. Расходы из-за роста сырья (нефть, газ, металлы, с/х-товары и т.д.) растут, а доходы (наращивание цен) будет упираться в отсутствие реального роста доходов населения: чистый доход домохозяйства за минусом даже операционных расходов будет уменьшаться, а добавьте сюда рост налогов на имущество и ЖКХ (ссылка).

Думается, что последствия о**ительного "периода низких ставок" в виде падения маржи многих секторов не за горами. Да, пока свои проблемы компании перекладывают на физиков (рост цен / прямая инфляция), но совсем рядом те дни, когда это просто уже будет невозможно делать (потому что главный "дойщик" очень быстро превратит ежемесячный доход россиянина в ноль, ссылка). Плохо и то, что - несмотря на заявления Г. Грефа об "ипотечной недокредитованности" населения (хотя, глава ЦБ так не считает) - многие физики уже по факту тянут "дефолтный кредит" (потреб / карты), и в МФО всё сильнее уходят. Банки пока показывают в отчетности позитив лишь за счет того, что дефолтные физики теряются на круг в новых волнах заемщиков / новых кредитов. Если смотреть ситуацию "по волнам", то всё уже не так позитивно, что особенно заметно стало в конце лета - осенью.

Таким образом:

- следующим шагом эта ситуация (в экономике в целом) накроет банковский сектор - и долговой кризис переедет сюда;

- по аналогии с 2014 годом и около (национализация в финансовом секторе) - в ближайшие 1,5-2 года перед Выборами-2024 ЦБ такими усилиями может почистить и другие сектора российской экономики (в части частного бизнеса): то есть мы увидим волну банкротств и усиление национализации среднего бизнеса.

Это будет происходить не только в России.

Об этом, кстати, я предупреждал и в прошлом году, и в начале этого 2021 года, 10 месяцев назад, еще до "инфляционного рывка" - в записи Как выглядит гиперинфляция и ее риски и в том числе уговаривая предпринимателей упростить себе будущую финансовую жизнь - и снизить будущие капитальные расходы за счет "понесения" капитальных расходов чуть раньше запланированного срока - с целью сократить, как теперь уже стало понятно, 30-60% средств - в записи Инфляционные риски — 2021:

>> Поэтому рекомендую тем, кто еще не пересмотрел в своих моделях / планах инфляционные риски, сделать это, заложившись на достаточно сильный инфляционный скачок именно в части оборудования / техники. Лучше оплатить их заранее (возможно, даже использование кредитных средств для производственного оборудования окажется более выгодным, чем откладывание приобретения на полгода-год — то есть для того же предпринимателя, вероятно, выгоднее перейти к наращиванию производственных мощностей чуть раньше запланированных сроков, если это возможно). //

Теперь на вас, бизнес (классических "старых" секторов; "новым" полегче будет), будут давить:

- сильно выросшие капитальные расходы (в том числе будущие);

- сильно выросшие операционные расходы;

- рост стоимости кредитных ресурсов;

- снижение покупательской способности населения.

А на вас, физики, будут давить:

- попытки бизнеса спасти себя через ускорение роста цен;

- снижение качества продуктов (товаров и услуг);

- дефицит ряда товаров;

- рост налогов и других обязательных платежей;

- рост кредитных ставок.

Готовимся к горячим 2022 - 2023 годам. Качественно (а не как обычно) продумывайте заранее свои дальнейшие шаги. Мы вступаем в достаточно сложный период и прежде всего в мировой экономике (все же помнят запись о том, что за текущим инфляционным скачком может придти не только остывание и падение ряда экономик, но и и следующий более сильный инфляционный виток?). Дефолты и банкротство - несмотря на такое обилие средств от мировых центробанков - станут новыми buzzwords.

_

Если Вы хотите лучше понимать, что происходит вокруг Вас, получать больше полезной информации, разобраться, когда выгоднее покупать валюту, акции, золото или нефть, а когда необходимо от них избавляться, если Вы хотите научиться эффективно управлять Вашим капиталом / сбережениями, опережая инфляцию, то обязательно присоединяйтесь к чтению скрытых записей нашего сайта по ссылке.

Не забудьте подписаться на телеграм-канал https://t.me/ecworld, чтобы оперативнее получать уведомления о новых записях на сайте — заходите и нажимайте внизу канала кнопку JOIN.

Побывал сей час в Турции. ТАм все уверенны, что РФ купается в деньгах и все туристы очень богаты (хотя средняя зп в Турции выше, как и зарплата точечная, например медсестры от 600 долларов получают). Очень много людей приехало к концу сезона из Украины и РФ покупать кожаные изделия в прок.

Кстати в той же Турции, в ходу доллары и евро, просят не расплачиваться картой и лирами (на вопрос то из-за налогов, говорят да, очень больщие+комиссии).

ну и я считаю не бедствующим человеком себя, но даже я начал обращать внимание на чек после покупок в магазине.

все это уже не просто намекает, а кричит о проблемах в экономике, как мировой, так и РФ.

что касается инструментов....ощущение, что золотые монеты дома сей час лучший вариант

Купил за дорого в прошлом году. В этом году цены подлетели в 2 раза и получилось вообще не дорого.

Строился соответсвенно в этом году тоже за дорого. Почти все готово. По всей видимости в следующем году это будет считаться уже не дорого.

Купил себе неделю назад бмв, тоже дороговато ;)

Есть вариант кредитнуться. Чтобы еще прикупить

Социальные лифты и окна возможностей закрываются.

Комментарии