Вокруг Сбербанка - 2020-2021, или риски ЦБ РФ

Когда вокруг значительного пакета акций Сбербанка начинается движение, у меня дергается глаз.

Пару недель назад в СМИ начали обсуждать тему передачи пакета акций Сбербанка, принадлежащего ЦБ РФ (50% + одна акция), "другой государственной структуре". РБК сегодня пишет:

Решений о переходе доли ЦБ в Сбербанке к другой государственной структуре пока нет, но речь идет не о передаче, а о продаже, заявила Эльвира Набиуллина. Пакет регулятора оценивается почти в 3 трлн руб. (с) https://www.rbc.ru/finances/25/12/2019/5e0350789a7947727309438c

Предлагаю по стандартной схеме:

1. печатаем рубли;

2. Росимущество (Минфин) покупает на них у ЦБ пакет;

3. всем рассказываем, что это снова не эмиссия.

Видимо, мало рублей напечатали для госбанков с момента начала национализации в 2014 году (см. запись Тотальная ложь банковско-бюджетной системы, а также запись Транзит власти). Надо еще немножко напечатать. 3 трлн рублей как раз достаточно (в том числе чтобы закрыть "дыры" от предыдущих "санаций") в балансе ЦБ.

А, вообще, это интересная история с интересными конечными целями бенефициаров и не первая попытка сменить основного собственника госбанка.

Если бы за этим стояли некие инфраструктурные бюджетные проблемы ... но нет, они не стоят: Сбербанк перечисляет дивиденды в бюджет, с 2017 года минуя ЦБ (внешняя ссылка), который ранее оставлял себе часть прибыли (25%). Это, конечно, беспокоит ЦБ:

- так как снижает прибыль банка (то есть влияет на "бонусы" руководителей);

- уменьшает масштаб инструментария (вечная борьба за влияние между Минфином и ЦБ);

- формально укладывает ЦБ как еще одно министерство в состав Правительства (ЦБ же должен быть формально независимым).

В принципе, ЦБ выгодно единовременно получить около 3 трлн рублей за свой пакет. Только, с точки зрения единой государственной политики зачем ЦБ эти 3 трлн рублей? У ЦБ и Минфина достаточно инструментов и [пока!] средств для взвешенной ДКП.

С точки зрения внутриэлитных игр эта история может быть выгодна главе ЦБ, которая после сделки с хорошим компенсационным пакетом выйдет из ЦБ на некую другую работу (как минимум, уровень вице-премьера).

Причин для такого кейса может быть и, как правило, бывает несколько.

Еще одна может состоять в том, что текущая ситуация с уплатой дивидендов Сбербанка и ранее подготовленный законопроект, который утвердил бы это действующее временно и ежегодно пролонгируемое правило - как обязанность / закон (в сентябре-октябре 2019 года он прошел чтение в ГосДуме и тихо прошел мимо основной массы читателей) фактически формально привязывает, как было указано выше, к Правительству. Более того, безденежная сделка еще сильнее закрепит их формальную связь. Кого это может беспокоить? Тот же ЦБ. В каком случае? Если и ему придется отвечать перед внешними контрагентами по обязательствам российского правительства: то есть, например, санкциями могут быть запрещены сделки около-ЦБ РФ или арестовано некое имущество ЦБ Рф. У нас уже были похожие прецеденты с правительством в прошлом.

Вероятно, что история помимо прочего имеет те же корни, что и т.н. дедолларизация (хотя, внутри страны мы по факту имеем девалютизацию). То есть идет подготовка к некому внешнему событию, пулу событий, которые как минимум могут резко ограничить приток валюты в страну.

Однако, история эта интересна еще и с точки зрения паттерна. За новейшую историю у Сбербанка было несколько историй с крупными пакетами. Две из них это "народное IPO": SPO в 2007 году и в 2012 году.

Большинство уже не помнит историю 2007 года - напомню ее цитатой из РБК от 12 февраля 2007 года:

По словам источника РБК в московском отделении Сбербанка, пожелавшего остаться неназванным, в прошлый четверг сотрудников его филиала "в приказном порядке" обязали подать до 18 февраля заявки на приобретение акций, а в марте - выкупить их. Письменного распоряжения руководства на этот счет не поступало, однако отказавшимся добровольно покупать бумаги грозят дисциплинарным взысканием в виде лишения премий и отпусков. Подобное распоряжение, по информации источника, получили и служащие других отделений Сбербанка.

При этом он уточнил, что сотрудники должны внести по 100 тыс. руб., так как окончательная цена акций будет известна только весной. Сотрудникам, не имеющим достаточной суммы, Сбербанк предлагает оформить кредит. Но служащие банка при кредитовании под эти цели должны выступить как рядовые граждане и лишиться положенных им, как работникам Сбербанка, льгот (с) https://www.rbc.ru/economics/12/02/2007/5703c6ff9a79470eaf764da1

Тогда эта история / слух казался безумным и не совсем понятным (логика размещения такого небольшого пакета внутри компании), хотя, сейчас, когда мы смотрим на размещение крупнейшей в мире публичной нефтяной компании Saudi Aramco, заставляющей VIP-резидентов выкупать IPO и призывающей граждан брать кредиты под это IPO, всё становится на свои места.

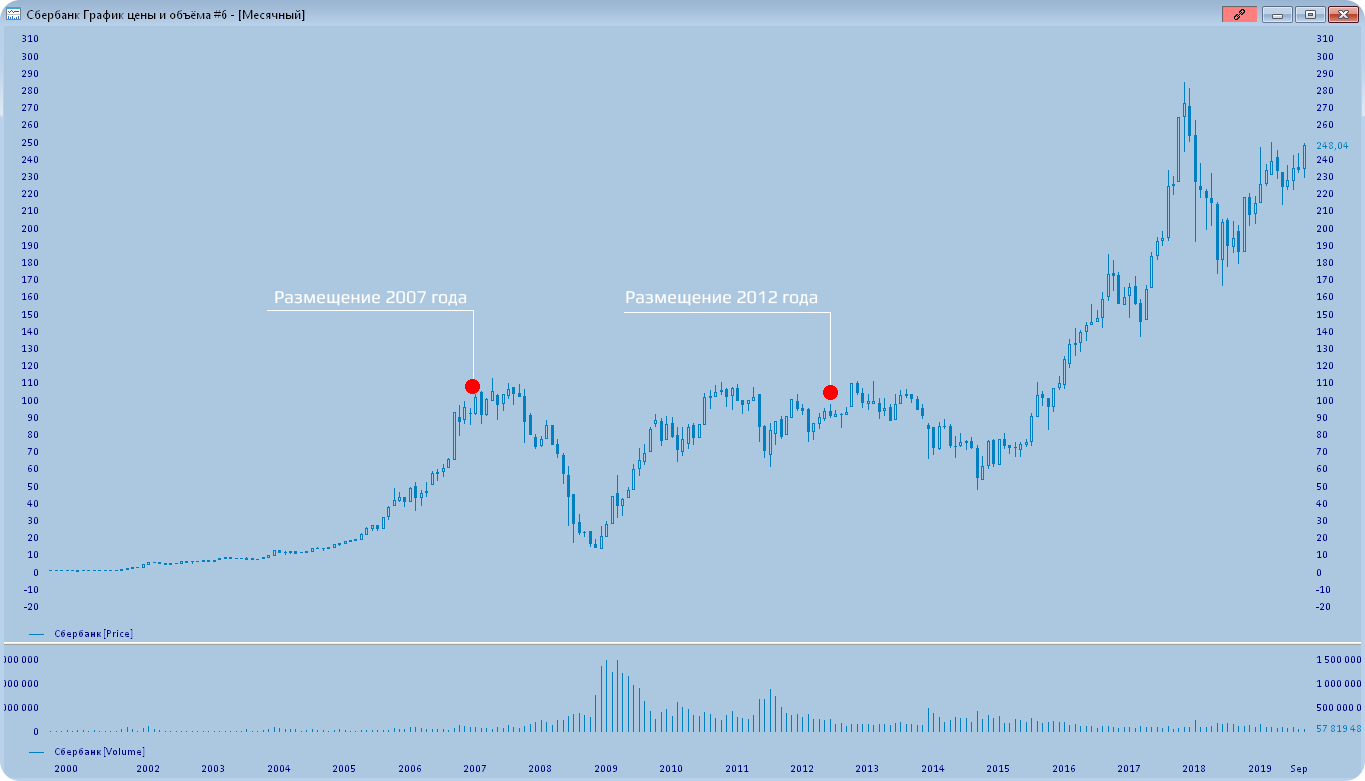

Но интереснее тут вот что. На слухах о предстоящем размещении в конце 2016 года цену акций разогнали вдвое, но в обоих случаях: и в 2007 году, и в 2012 году - через 12 месяцев после размещения акции Сбербанка начали падать и за следующие 12 месяцев упали в несколько раз:

- после 2007 года цена акций Сбербанка упала в 6 раз (от цены размещения);

- после 2012 года цена акций Сбербанка упала в 2 раза (от цены размещения).

В обоих случаях акции Сбербанка продавали близко к историческому максимуму цены:

Если же относительно посмотреть на "инвестиции в России", то печально звучит и эта история. Только вдумайтесь:

- вложившись в акции Сбербанка в 2007 году в рамках "IPO" / SPO (с учетом даже официальной инфляции) рублевые инвесторы, которые тут же (в течение пары месяцев) не продали акции, смогли выйти в ноль только в ноябре 2017 года - спустя лишь 10 лет с момента инвестиций;

- даже сегодня при цене 248 рублей акции Сбербанка, купленные в 2007 году по 89 рублей, с учетом реальной инфляции (не Росстата) не смогли выйти в плюс;

- вложившись в акции Сбербанка в 2012 году в рамках "IPO" / SPO (с учетом даже официальной инфляции) рублевые инвесторы смогли выйти в ноль только в ноябре 2016 года - спустя лишь 4 года с момента инвестиций.

Итого, продажа акций Сбербанка Центральным банком:

- поможет ЦБ залатать старые дыры;

- получить дополнительное "топливо" под новые санации (см. связь с новостью из канала ECWORLD NEWS о предстоящем пуле лишений лицензий банков);

- получить дополнительные ресурсы для внутриэлитной борьбы;

- решить личные финансовые задачи руководству ЦБ;

- убрать риски ареста имущества / активов ЦБ при внешних конфликтах (снижение рисков санкций).

- упростит процедуру приватизации Сбербанка.

_

Если Вы хотите лучше понимать, что происходит вокруг Вас, получать больше полезной информации, разобраться, когда выгоднее покупать валюту, акции, золото или нефть, а когда необходимо от них избавляться, если Вы хотите научиться эффективно управлять Вашим капиталом / сбережениями, опережая инфляцию, то обязательно присоединяйтесь к чтению скрытых записей нашего сайта по ссылке.

Не забудьте подписаться на телеграм-канал https://t.me/ecworld, чтобы оперативнее получать уведомления о новых записях на сайте — заходите и нажимайте внизу канала кнопку JOIN.

Комментарии