2020 - год экономического триумфа России в мире (с)

Среда, 25 декабря 2019 года. Правительство. В. Путин:

Уважаемые коллеги!

Мы с вами традиционно встречаемся перед Новым годом, подводим некоторые итоги ... на этих встречах ... упоминаем о том, что было сделано, что не удалось сделать, куда нам нужно двигаться. И конечно, из того, что нельзя не отметить в качестве позитива, – это создание хорошей макроэкономической базы развития.

Конечно, это уникальный результат. В нашей новейшей истории ничего подобного не было. Правительство вместе с Центральным банком вышло на минимальный уровень инфляции: он колеблется уже около трёх процентов.

Мы с вами на производственных совещаниях много раз об этом говорили, говорили о том, что, может быть, не нужно стремиться к тому, что мы сегодня имеем, может быть, дать больше денег в экономику, тогда мы её немножко раскачаем, разгоним. Но всё это сослагательное наклонение, а то, что макроэкономический фундамент даёт возможность развития, – это совершенно очевидный факт.

Что делать дальше – это мы с вами будем решать в ближайшее время. Но очевидно, что тех темпов роста, которые мы достигли, нам недостаточно. Мы сами об этом хорошо знаем, много раз об этом говорили. Нужно сделать всё для того, чтобы и увеличить темпы роста экономики, и улучшить её структуру и качество.

Этому посвящены национальные проекты и цели развития. Вместе будем работать над тем, чтобы двигаться дальше по достижению этих целей. Но, разумеется, и это тоже много раз звучало и говорилось вслух, это само по себе не является самоцелью. Самоцелью является улучшение жизни граждан.

Здесь тоже есть вопросы, связанные с реальными доходами населения. Но, между тем, есть и вещи осязаемые за прошедший год, имею в виду прежде всего развитие инфраструктуры. Крупные инфраструктурные проекты у нас реализуются. И это, действительно, очень хорошая база для развития определённых ключевых отраслей экономики.

А за ними, я уверен, должны последовать и главные результаты, связанные с уровнем жизни наших граждан. В последний квартал уходящего года, даже начиная с третьего, мы видим определённые темпы роста доходов населения и реальных заработных плат.

Нужно, чтобы эта тенденция была сохранена и, наоборот, усилена. Мы с вами знаем, что одной из главных задач в этой сфере является повышение уровня доходов граждан, особенно среди тех категорий, которые получают наименьшие доходы. Вот это задача номер один (с) http://kremlin.ru/events/president/news/62408

То, что ситуация действительно уникальная, мы с вами уже много раз говорили.

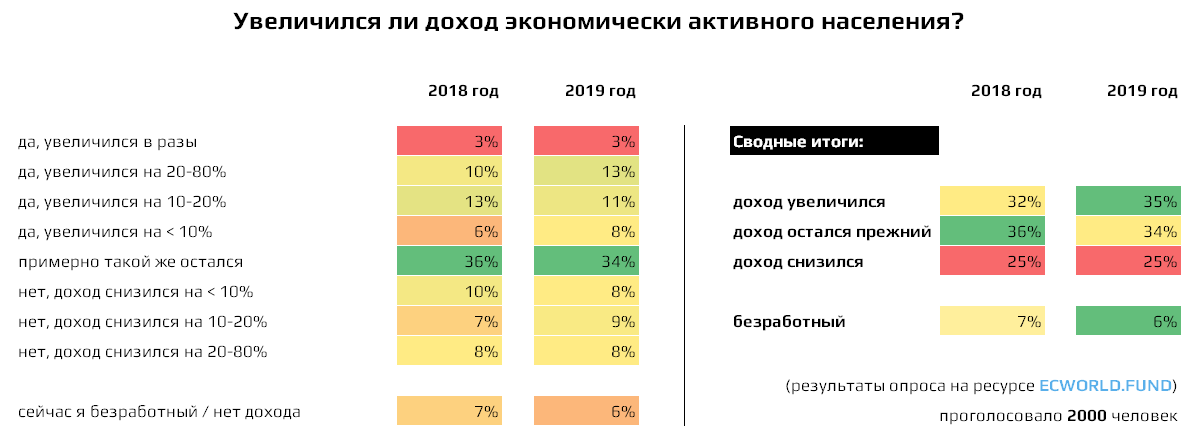

Ситуация у экономически активного населения (см. статистику посетителей сайта) в последние два года более или менее комфортная, по итогам опросов в телеграм-канале ECWORLD (раз, два), ситуация стала даже чуть лучше в этом году - с точки зрения роста доходов:

- смущает только, что доля тех, у кого доходы уже второй год падают, достаточно высока - 25%.

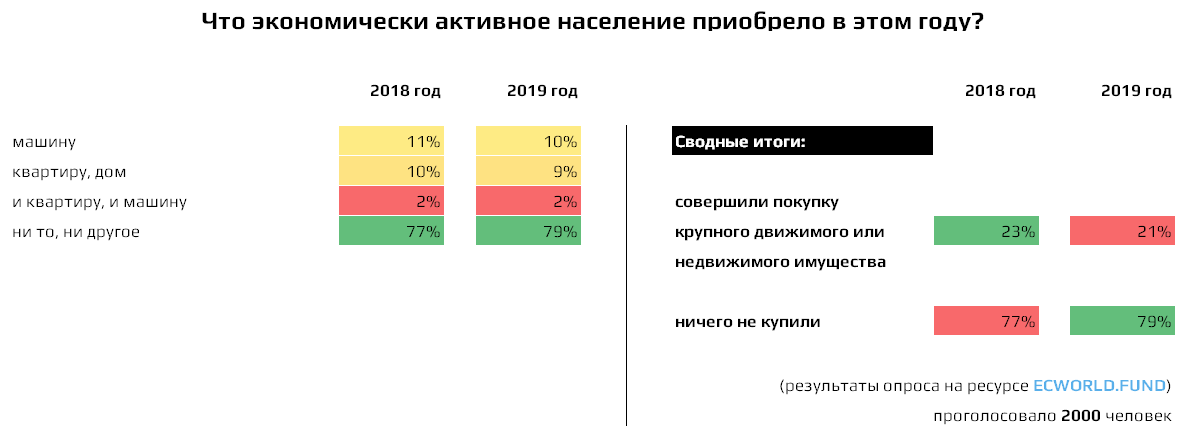

Деньги экономически активное население второй год подряд также продолжает достаточно активно тратить на крупное имущество, хотя и чуть менее активно, чем в прошлом году: 21% в 2019 году (ссылка) против 23% (ссылка) среди опрошенных в 2018 году - приобрели автомобиль, квартиру или и то, и другое одновременно:

При этом, согласно нашему исследованию, мы видим в этом году смещение интереса наиболее экономически активной части населения в сторону инвестиций (см. запись Итоги дедолларизации населения и новой бюджетной политики: так ли всё плохо у людей?). С большой долей вероятности, в начале года банки и брокеры удовлетворят этот спрос через рекламу рекордного роста российского рынка за последние годы - многие "молодые инвесторы" зайдут как раз на высокой базе (ссылка).

При этом наиболее бедные слои населения, к сожалению, продолжают беднеть. То же исследование подтверждает это падением массового спроса на продукты типа "вклад" (при этом спрос на "инвестиционные продукты" и "инвестиции" растут у узких групп населения; разница в количестве экономически активного населения и "основной массы" в ~10 раз). Это подтверждает и ЦБ в своем исследовании:

... у граждан просто нет средств, чтобы сберегать, все доходы идут на текущее потребление (с) внешняя ссылка на файл *.pdf.

Отсюда и упор в сегодняшнем выступлении Первого лица перед членами Правительства: одной из главных задач в этой сфере является повышение уровня доходов граждан, особенно среди тех категорий, которые получают наименьшие доходы. Вот это задача номер один.

С этой группой (электорат) будут стараться работать, тем более, что скоро начнется важный предвыборный цикл: 2021 (выборы в Госдуму) - 2024 (выборы Президента). Тянуть, естественно, будут дополнительные доходы из той малой (в 10 раз меньше основной) группы людей - из экономически активного населения (т.н. новая нефть, ссылка).

Если кому-то подробнее интересно узнать, как устроено сегодняшнее "экономическое чудо В. Путина", то можно почитать об этом в записях по соответствующему тегу (ссылка). Наиболее ярко и понятно происходящее хорошо описано в двух последних записях по этой теме:

- Рекордный рост фондового рынка VS замедление промышленности и обвальное падение автопрома

- Тотальная ложь банковско-бюджетной системы

- показатели виртуальной экономики стали намного важнее показателей реальной экономики.

И манипулировать показателями (статистикой и рынками) хорошо научились не только наши чиновники. Если вдруг кто-то не до конца понимает, насколько "всё здорово и риски снижаются" в экономике США, то задумайтесь на тему того, почему ФРС США на фоне такого "позитива" продолжает заливать рынки дешевыми деньгами (т.н. не-QE).

Интересно, что, если зайти на любой ресурс, связанный хоть в какой-то мере с инвестициями в широком смысле или почитать комментарии в социальных сетях вроде FB, то можно заметить, как настроения пользователей резко меняются с начала осени 2019 года: с сентябрьских "скоро будет кризис" и "вот-вот всё рухнет" до декабрьских "торговая война окончена" и "не бывает кризисов, когда их все ждут".

Что же нас ждет в 2020 году? Тот редкий случай, когда буду рассказывать не свое видение ситуации, а то, что говорят о предстоящем 2020 годе крупнейшие мировые банки / участники фондового рынка.

Основной посыл российских участников рынка относительно фондового рынка примерно следующий:

- ралли ОФЗ перейдет в ралли на рынке корпоративного долга (корпоративных облигаций);

- за голубыми фишками начнет стремительно подтягиваться второй эшелон;

- из акций рост продолжится в Лукойле и ГМК.

Например, один из старейших участников нашего рынка - Атон - назвал свой последний прогнозный обзор (внешняя ссылка на *.pdf) следующим образом: "Стратегия 2020. Российский рынок: все на борт". Вот несколько цитат из него:

- ралли [2019 года] застало врасплох многих игроков, сделавших ставку на то, что грядут глобальная рецессия и дальнейшее снижение рисковых активов;

- заглядывая в новый 2020 год, мы ожидаем, что мировая экономика вернется к долгосрочным трендам роста после замедления в 2018-19, на фоне улучшения настроений в деловых кругах, которые почти не затронули торговые войны;

- если будет подписана «первая фаза» торгового соглашения между США и Китаем, это станет поворотным моментом для инвесторов и приведет к масштабной перебалансировке мировых инвестиционных портфелей, в которых до сих пор преобладают защитные активы;

- хотя 2019 был одним из самых сильных для мировых акций за десятилетие, чистый отток из фондов акций оказался даже больше, чем в 2008. А вот фонды облигаций зафиксировали один из самых высоких уровней притока средства. Мы ожидаем, что эта ситуация развернется в 2020, и даже возможна так называемая «Великая ротация – 2», по сценарию 2013, когда международные фонды массово перекладывали свои портфели из облигаций в акции. Стоит отметить, что сильная динамика фондовых рынков не является чем-то новым на закате цикла экономического роста, и мы полагаем, что ралли в мировых акциях продолжится в 2020;

- несмотря на впечатляющее ралли 2019 года, российские акции остаются недооцененными и привлекательными, особенно в условиях очень низких доходностей в мире. Сильные балансы корпораций с низкой долговой нагрузкой, положительный денежный поток вместе с хорошим состоянием государственных финансов делают Россию очень привлекательной для международных инвесторов;

- мы ожидаем, что они продолжат рост и в 2020, и потому отдаем предпочтение Газпрому, Сбербанку, ЛУКОЙЛу и Норникелю, а также Яндексу и МТС. Вместе с тем акции второго эшелона в 2019 несколько отставали от рынка, и мы ждем, что многие менее ликвидные компании догонят индекс. В этой связи в список наших фаворитов мы добавляем Северсталь, TCS Group, Аэрофлот и Интер РАО (с)

Крупнейший банк США - JPMorgan Chase & Co - дает следующие рекомендации - ниже грубый перевод сводной статьи в Bloomberg (внешняя ссылка):

- ставка на японские банки, германские акции и развивающиеся рынки [напоминаю, что Россия относится к развивающимся рынкам];

- продавать золото;

- самый большой риск в 2020 году это выборы в США, особенно если такой кандидат, как Элизабет Уоррен, победит (поэтому важно следить за первичными выборами - кого именно выберут своим представителем демократы).

Наши старые знакомые - крупнейший управляющий активами - BlackRock пишет в своем обзоре (внешняя ссылка на *.pdf) - грубый перевод:

- наш базовый вариант - умеренный рост, поддерживаемый мягкими финансовыми условиями;

- развивающиеся рынки могут продолжить мягкую ДКП [в отличие от развитых стран];

- мы видим стабилизацию китайской экономики, но почти не видим интереса к повторению значительных стимулов [экономики], какие мы видели ранее;

- рост в первой половине года, во основе которого глобальная производственная активность и чувствительные к ставкам секторы, такие как жилье;

- и поправки к глобальному прогнозу:

- мы понизили рейтинг акций США до нейтрального; растущая неопределенность вокруг выборов 2020 года и широкий спектр потенциальных политических результатов могут повлиять на настроения и предотвратить повторение результатов текущего года [по росту рынка];

- акции EM [развивающихся рынков - напоминаю, сюда относится Россия] - бенефициары глобального восстановления;

- центральные банки развивающихся рынков (кроме Китая), вероятно, продолжат смягчать ДКП, поддерживая рост и рынки акций;

- казначейские обязательства США - предпочитаем ближний конец кривой;

- нам по-прежнему нравится валютный долг развивающихся рынков на фоне голубиных позиций центральных банков EM, улучшающихся перспектив роста и стабильного или несколько более слабого доллара США. Мы предпочитаем высокую доходность.

Как видите, будущее в значительной мере выглядит позитивно с точки зрения прогнозов крупнейших участников рынка, особенно - для развивающихся рынков, где Россия в этом году показала лучший результат (особенно в валюте).

Однако, напоминаю, что рынки сегодня это в значительной мере производная от политики центральных банков. Реальная экономика не показывает таких же успехов. Более того, не все сектора даже на фондовом рынке растут (см. наше сравнение за последние 6 месяцев по предыдущей ссылке). Еще интереснее, что даже лидеры рынка и промышленные гиганты становятся производной от действий центральных банков (финансовых властей):

Власти Китая оказали помощь Huawei на десятки миллиардов долларов, пишет The Wall Street Journal. Журналисты газеты провели собственное расследование и пришли к выводу, что общая сумма господдержки Huawei — от дешевых кредитов и налоговых льгот до прямого финансирования — составила $75 млрд.

По данным WSJ, значительную долю такой помощи составляют кредиты и другая финансовая поддержка от государственных банков — на них приходится $46 млрд. Еще $25 млрд Huawei смогла сэкономить с 2008 по 2018 год благодаря различным налоговым льготам. $1,6 млрд приходится на государственные субсидии, $2 млрд — на скидки на земельные участки, купленные компанией.

WSJ пишет, что государственная поддержка стала одним из важных факторов, благодаря которым Huawei могла поддерживать более низкие, чем у конкурентов, цены и которые помогли ей стать одной из крупнейших телекоммуникационных компаний в мире. Притом в самой компании заявляют, что она получала лишь «небольшие и несущественные» субсидии, а большинство подобных форм поддержки, например налоговые льготы для технологического сектора, были доступны и другим компаниям (с) https://www.kommersant.ru/doc/4207343

По сути мы видим мягкую национализацию экономики во всем мире. Но не через национализацию капитала, а через национализацию расходов и инвестиций.

_

Если Вы хотите лучше понимать, что происходит вокруг Вас, получать больше полезной информации, разобраться, когда выгоднее покупать валюту, акции, золото или нефть, а когда необходимо от них избавляться, если Вы хотите научиться эффективно управлять Вашим капиталом / сбережениями, опережая инфляцию, то обязательно присоединяйтесь к чтению скрытых записей нашего сайта по ссылке.

Не забудьте подписаться на телеграм-канал https://t.me/ecworld, чтобы оперативнее получать уведомления о новых записях на сайте — заходите и нажимайте внизу канала кнопку JOIN.

См. тег "эра фрс".

Я как-то читал про 2008, что Нассим Талеб и человек, который покупал страховки от дефолта CDO и их производных, ошиблись на несколько лет. Но они потом дождались своего часа.

Комментарии