проблема американского госдолга и перспективы нашей экономики в свете этого:

Вернемся еще раз к теме на которую в России мало обращают внимания, а в Штатах представители крупных инвестдомов поднимают уже ежедневно.

Сегодня новый глава ФРС США Джером Пауэл, впервые выступая в Конгрессе, сказал следующее: «У нас, безусловно, есть достаточно средств для обслуживания наших долгов и выполнения обязательств по ним. На самом деле проблема состоит в том, что их обслуживание становится все дороже».

Первый раз мы заговорили о проблеме растущих ставок на 10-летние облигации США в начале этого года. В тот момент график доходностей выглядел вот так:

- и доходности подошли к отметке 2,5%. Многие представители инвестдомов тогда говорили, что цена в 2,5% это критическая отметка. А я вам тогда привел примеры из истории, чем заканчивалась похожая ситуация с точки зрения "техники":

... каждый раз за последние >20 лет касание этого тренда заканчивалось для мира очередным "неожиданным" падением фондовых рынков (2000, 2008, 2015):

К чему текущая ситуация может привести в будущем, я в принципе, написал в той январской записи. Не буду сюда дублировать, почитайте там. Напомню только, что меня очень напрягала возможность роста ставки выше 3,5%, о чем я говорил вот в этой записи.

Сегодня поговорим, о том, что изменилось за полтора месяца. А за полтора месяца ставки выросли еще на 16% (не пунктов) и сегодня доходность десятилеток уже 2,9%:

Что сейчас об этом говорят в мире? Многие представители инвестдомов связывают рекордное (в абсолютных величинах) падение американских индексов в феврале этого года именно с приближением ставок по десятилетним облигациям к уровню в 3%. Но Credit Suisse, например, не связывает это напрямую и говорит, что до ставки в 3,5% бояться нечего и на акции это так не влияет. Здесь мы сходимся.

Более того, рынок в принципе слишком долго уже рос при повышающихся ставках и снова отрос после того рекордного падения:

В тот же день, обратив внимание на то, что в комментариях инвесторов было возмущение (вопросы) именно по поводу того, что одновременно растут и ставки по госдолгу, и стоимость акций (они не падают как должны бы таком росте ставок), наши старые друзья из крупнейшей управляющей компании мира BlackRock дали свой комментарий по этой теме у себя в блоге:

Связь между грубо говоря стоимостью акций и ставками нелинейна и изменяется в зависимости от уровня ставок ... когда ставки растут с очень низких уровней, более быстрый рост рассматривается как положительный, поскольку он смягчает страхи рецессии и дефляции... при этом более быстрый рост также связан с более быстрым ростом прибыли... но если доходность 10-летних государственных облигаций США поднимется до 4%, отрицательная взаимосвязь между ставками и котировками акций восстановится.

То есть BlackRock говорит, что обвал акций начнется, если 10-летки поднимутся до 4%.

"Главные трейдеры планеты" - Goldman Sachs - говорят, что паника и падение стоимости акций на 20-25% может быть, только если доходности по 10-летним облигациям к концу этого года упадут до 4,5%. Сами же Goldman Sachs в своих прогнозах говорят о ставке не более 3,25% к концу этого года. То есть как бы бояться нечего. Более того, они говорят о том, что если даже ставки будут сильно выше (4-4,5%), то это лишь замедлит рост экономики, но не вызовет стагнацию.

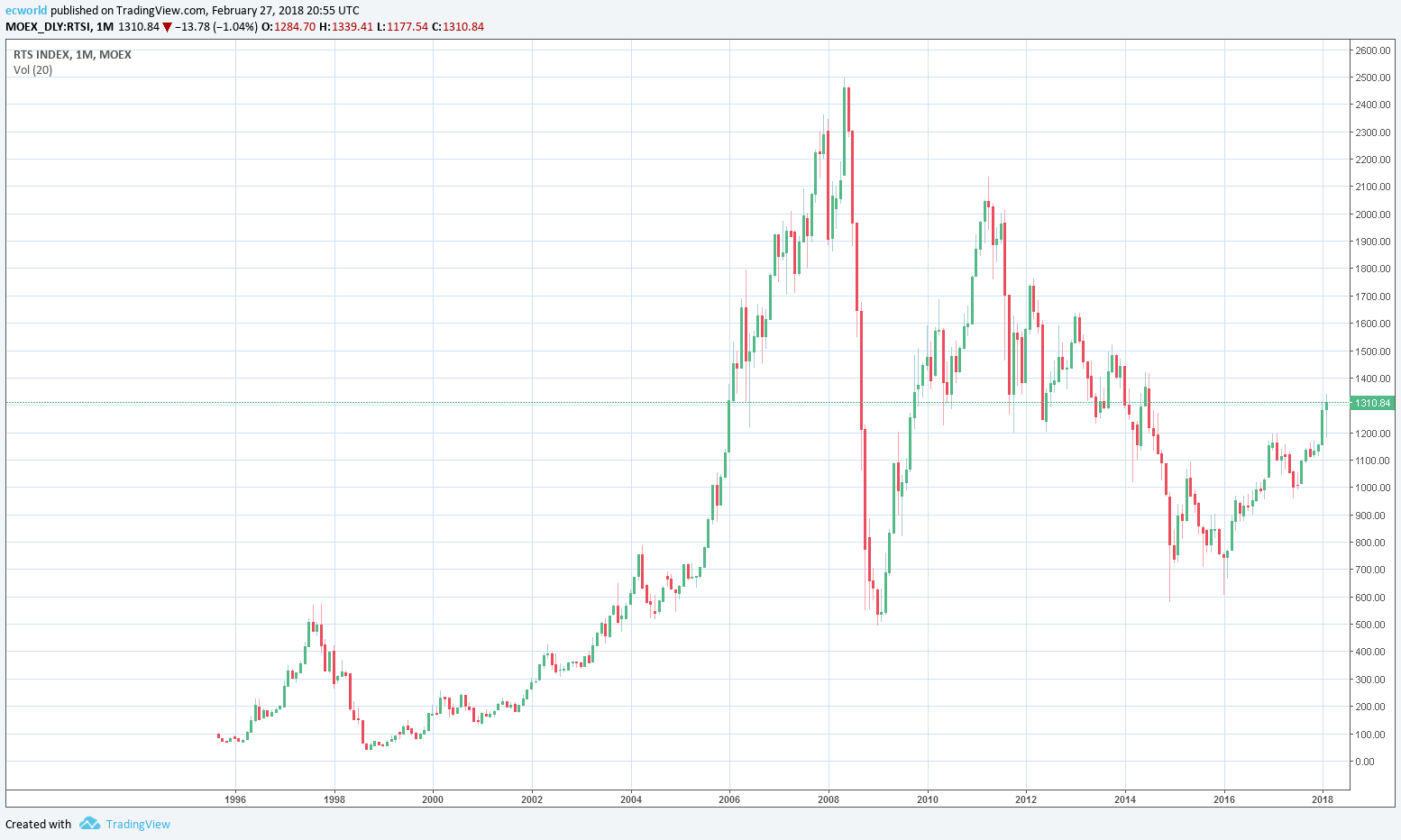

Я понимаю, что от большинства из вас это все далеко, но только происходящее со Штатами (не смотря на все прогнозы аналитиков о том, что развивающиеся рынки вот-вот оторвутся от развитых и начнут супер-рост) обычно гораздо более мощно откликается у нас. Если вы посмотрите на второй график сверху и сравните его с происходящим на нашем рынке за последние пару десятков лет, то поймете, насколько важно происходящее в Штатах и на что у нас не сильно обращают внимание:

Кстати, еще один важный момент из сегодняшнего выступления главы ФРС:

Годовая инфляция ускорится в этом году и стабилизируется в районе цели Комитета по открытым рынкам в 2% в среднесрочной перспективе.

Наверное, нет нужды объяснять, что не это никак не соответствует тому, что у нас будут прогнозируемые правительством 3,7%? Посмотрим, насколько хватит российского QE (через финансирование бюджетного дефицита прямой эмиссией путем скупки ОФЗ карманными банками) - прорыв же этой трубы будет тем сильнее, чем позже (накопленный долг правительства по телу и процентам) он случится. В лучшем случае вот так, если экономическая политика в нашем государстве в ближайшее время не изменится.

_

Если Вы хотите понимать, что происходит вокруг Вас, а также получать больше полезной информации и получать ее более оперативно, поставьте приложение Telegram и присоединяйтесь к нашему новому каналу - http://t.me/ecworld - заходите и обязательно нажимайте внизу канала кнопку JOIN.

Комментарии