Риски рецессии

Пока Россия "полыхает", поскольку попала в список первых стран, с которых начнутся глобальные изменения (в предыдущие месяцы "огонек" вспыхнул уже в Китае, Турции, Казахстане...), - отвлечемся на мир в целом.

А в мире сегодня запоздавшие инвесторы начали закладываться на риски рецессии.

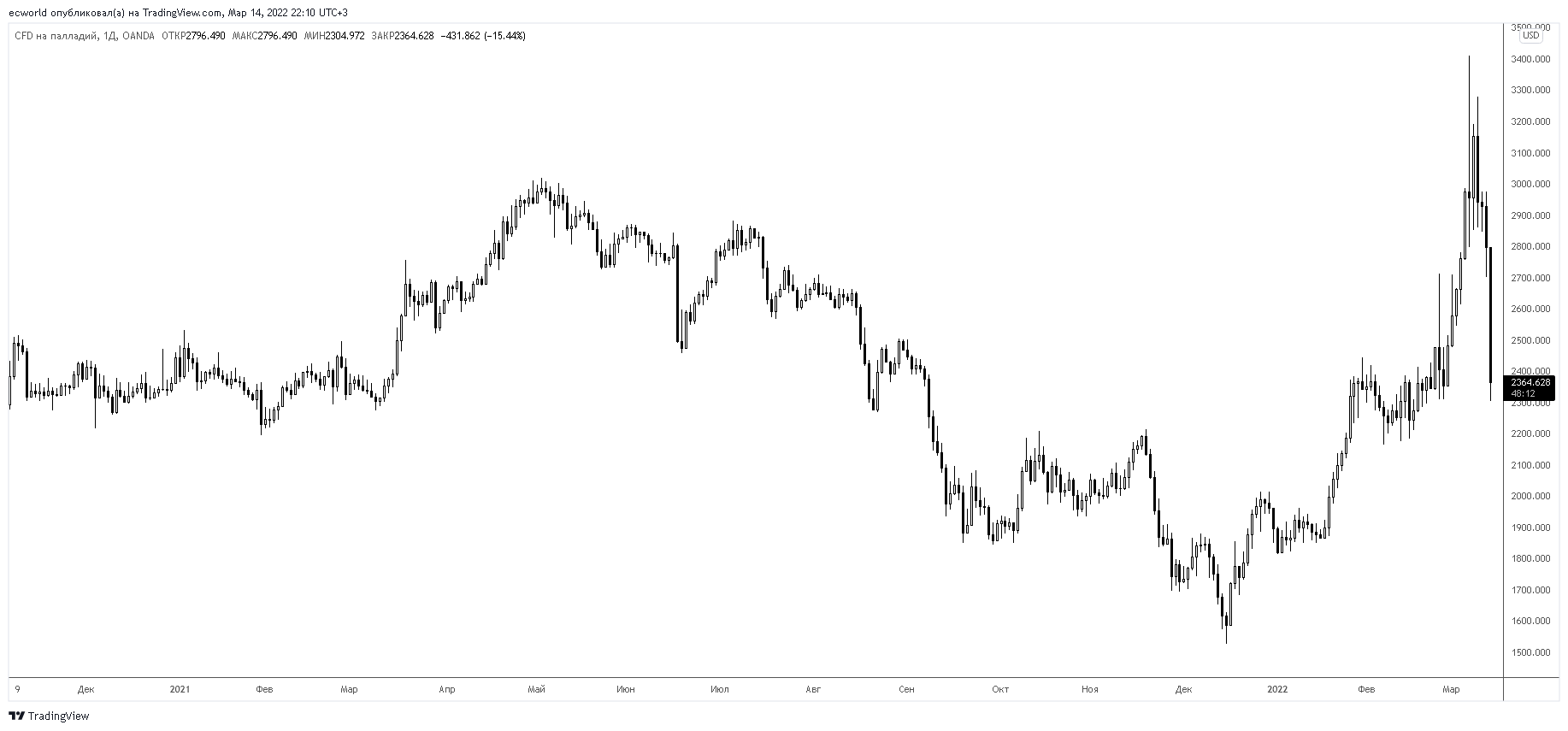

Что мы видим? Несмотря на высокие инфляционные ожидания (о которых в последние недели заговорили уже абсолютно все) - цены на тот же палладий сегодня внезапно падали в моменте на -17%. А с максимумов [сквиза] недельной давности это уже на -33% (минус треть в моменте):

Цена в итоге сейчас находится у средней за период 2020-2021 года.

Медь (как цветмет) тоже проседает. Продолжает падать и нефть: снижение сегодня достигало -8%, а цена возвращалась к $103, что на -25% ниже максимумов недельной давности:

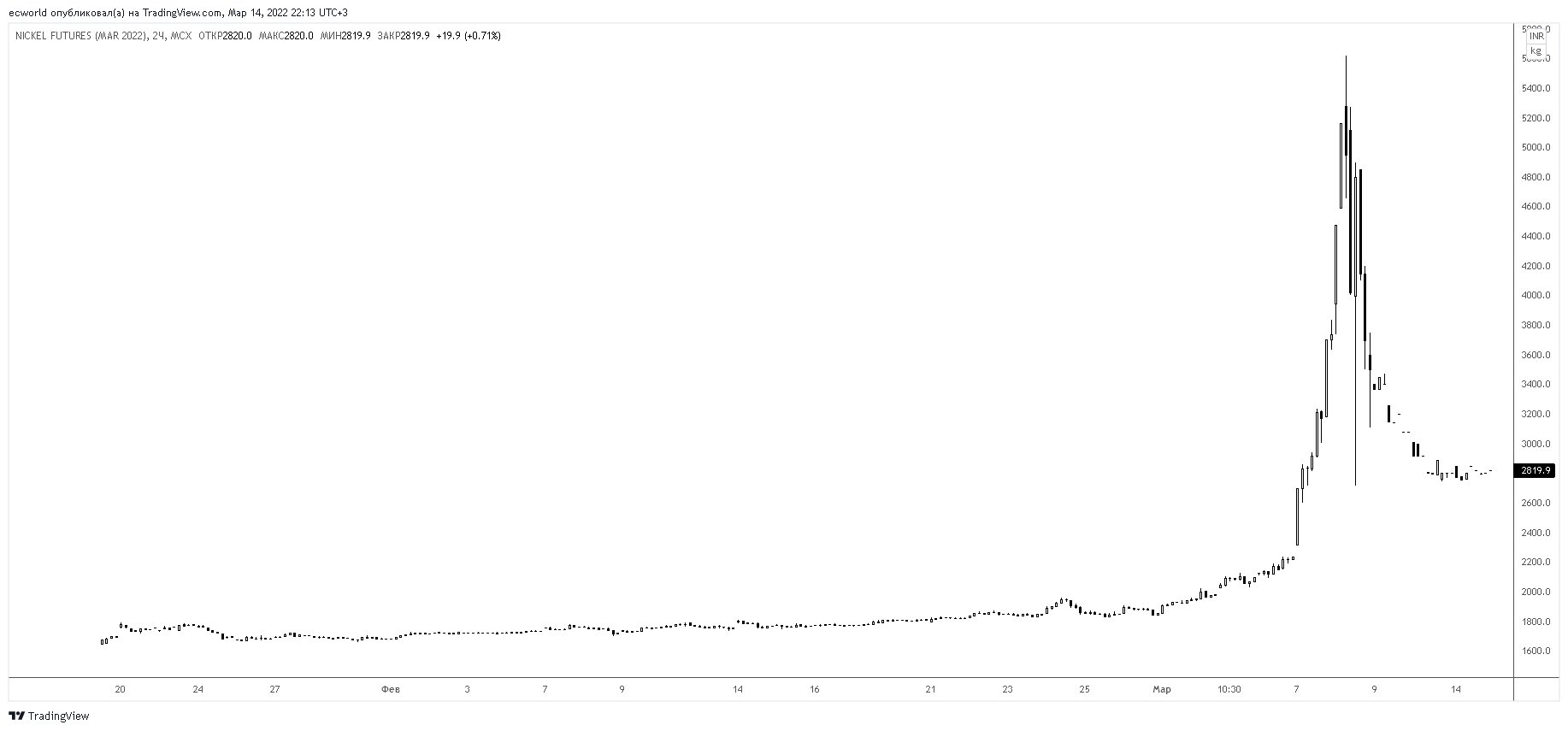

Никель, который несколько дней назад на шорт-сквизе показывал прирост более чем на +100% (ссылка), сегодня сложился почти вдвое от максимумов недельной давности:

Почему мы наблюдаем такую волатильность? Потому что работают разнонаправленные факторы. И рынок потихонечку начинает понимать, что актуализировавшиеся за последний год инфляционные риски - ведут к проблеме совершенно иного рода - к рецессии в мировой экономике.

Инфляционные риски сами по себе в этом смысле перестают пока давать прежний апсайд товарам. Пока. Потому что, как я уже многократно предупреждал в предыдущие годы (ссылка), развитие кризиса 2021-2028 годов вероятнее всего будет происходить по модели двух инфляционных волн (см. запись):

- короткая волна инфляции (текущая) -

- падение экономики (рецессия) -

- длинная сильная волна инфляции.

Чтобы не повторяться ... кто не читал предыдущие записи серии инфляционный сценарий, перечитайте хотя бы две ключевые из них:

- чтобы понимать, с чем вам возможно предстоит столкнуться в ближайшие 7-9 лет.

Из-за рисков глобальной рецессии различные локальные рынки (прежде всего - фондовые) становятся в позицию слабых: это значит, что любой не позитивный повод приводит к усилению распродаж, а позитивный - лишь к короткому и неуверенному отскоку.

В июле прошлого года, помимо прочего, мы с вами говорили (ссылка) о таком индикаторе как KWEB (китайский tech) и его ключевом уровне в 40. В декабре прошлого года данный ETF пробил обозначенный ключевой уровень:

- в тот же момент произошел окончательный разворот в tech`e США - FAANG начал уверенно падать:

- в настоящий момент скорректировавшись уже на -25%. Американский рынок последним из ключевых фондовых рынков начал свое снижение. Сначала раздали развивающиеся рынки - затем наступило время развитых (более капитализированных и сильных). Всё как всегда.

Интересный момент (для российского "молодого инвестора"). В прошлом году мы (снова, как и в конце 2019 года - перед обвалом 2020 года) в рамках Курса активного управления капиталом раздали свои долгосрочные портфели - в преддверии надвигающихся событий. Инсайдеры делали то же самое - раздавали. Российские же инвесторы, подгоняемые российскими финансовыми структурами, "финансовыми советниками" и инстаграм-инвесторками, сделали ровно наоборот - они взяли на себя исторический максимум - скупили бумаг как никогда много (у инсайдеров, естественно). Это мы уже обсуждали. Но в чем состоит сам "интересный момент"?

А в том, что взяли российские инвесторы этот объем - на историческом максимуме, который в реальных / сегодняшних деньгах продержится, вероятно, очень много лет (см. прогноз в записи Долгосрочные прогнозы — 2030-2040: часть I от июля 2021 года). Причем взяли сразу на всех рынках: на российском (и сейчас убытки составляют до -80% от капитала (ссылка)), на американском (и тут ситуация пока более или менее еще) и на китайском (и тут убытки сравнимы с потерями на российском рынке). Интересно, что на российском и китайском рыках "молодые инвесторы" в угаре / истерике и на основных объемах набирали именно те акции, которые сильнее всего упали в последствии.

И если с российским рынком всё понятно (тут просадки того же Сбербанка в разы - на слуху), то про китайский рынок не все знают (а кто-то уже отвлекся и не в курсе, что там падение продолжается).

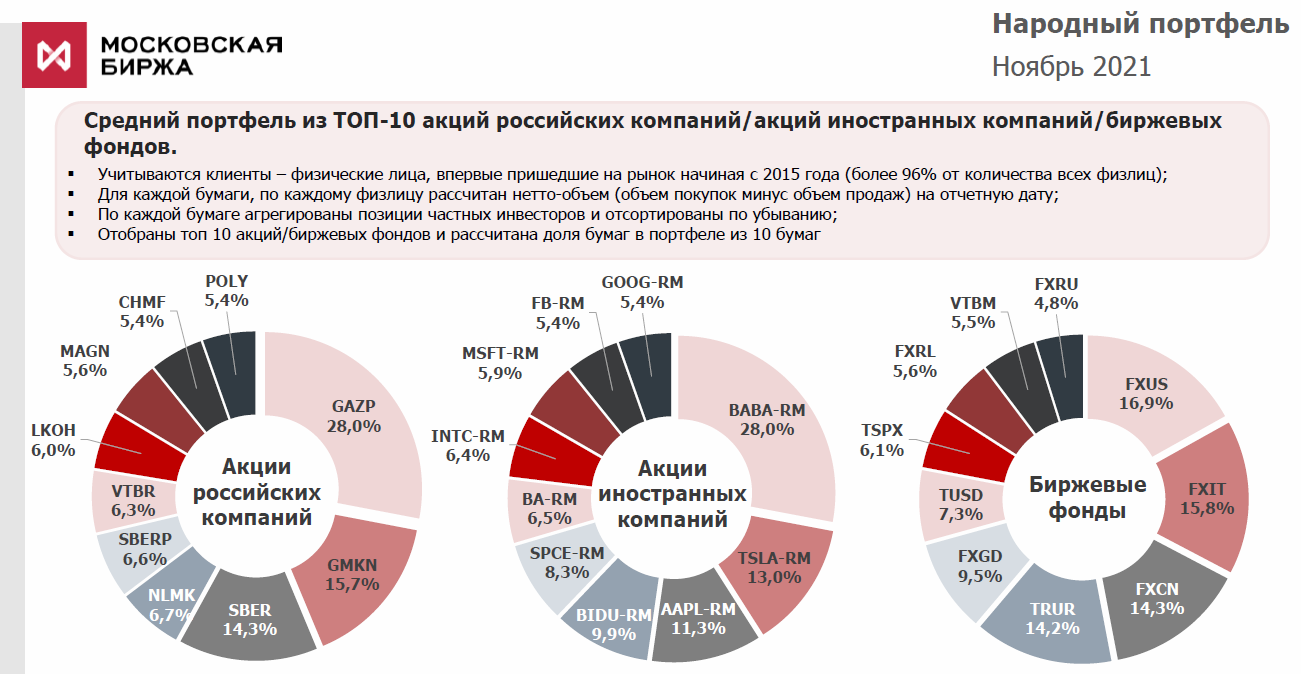

Как мы помним из записи Рашн инвестор принсипл: бай зе дип, бро, российским инвесторам очень, уж, понравились Alibaba и Baidu (например, в ноябре 2021 года на них приходилось уже 38% "народного портфеля" российского инвестора):

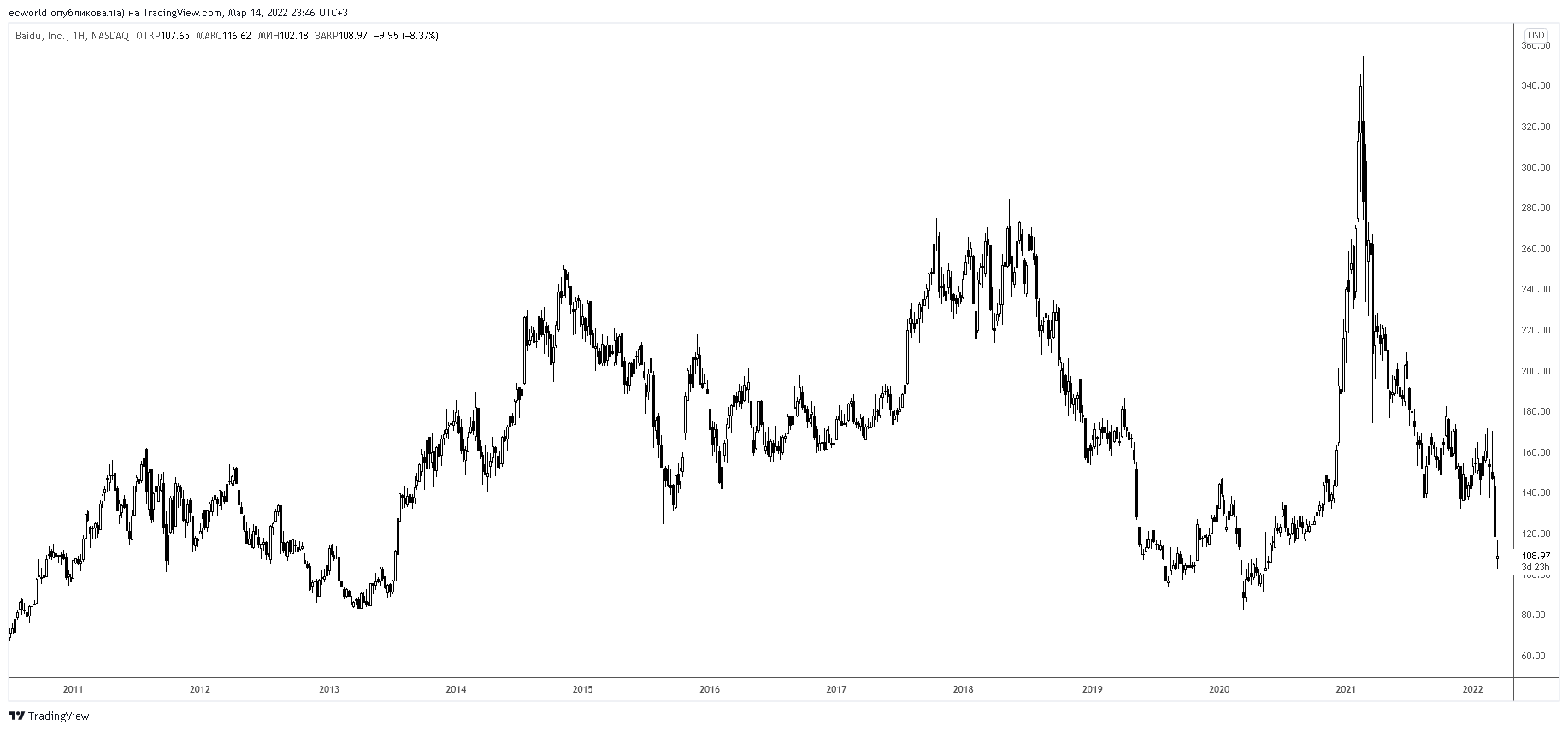

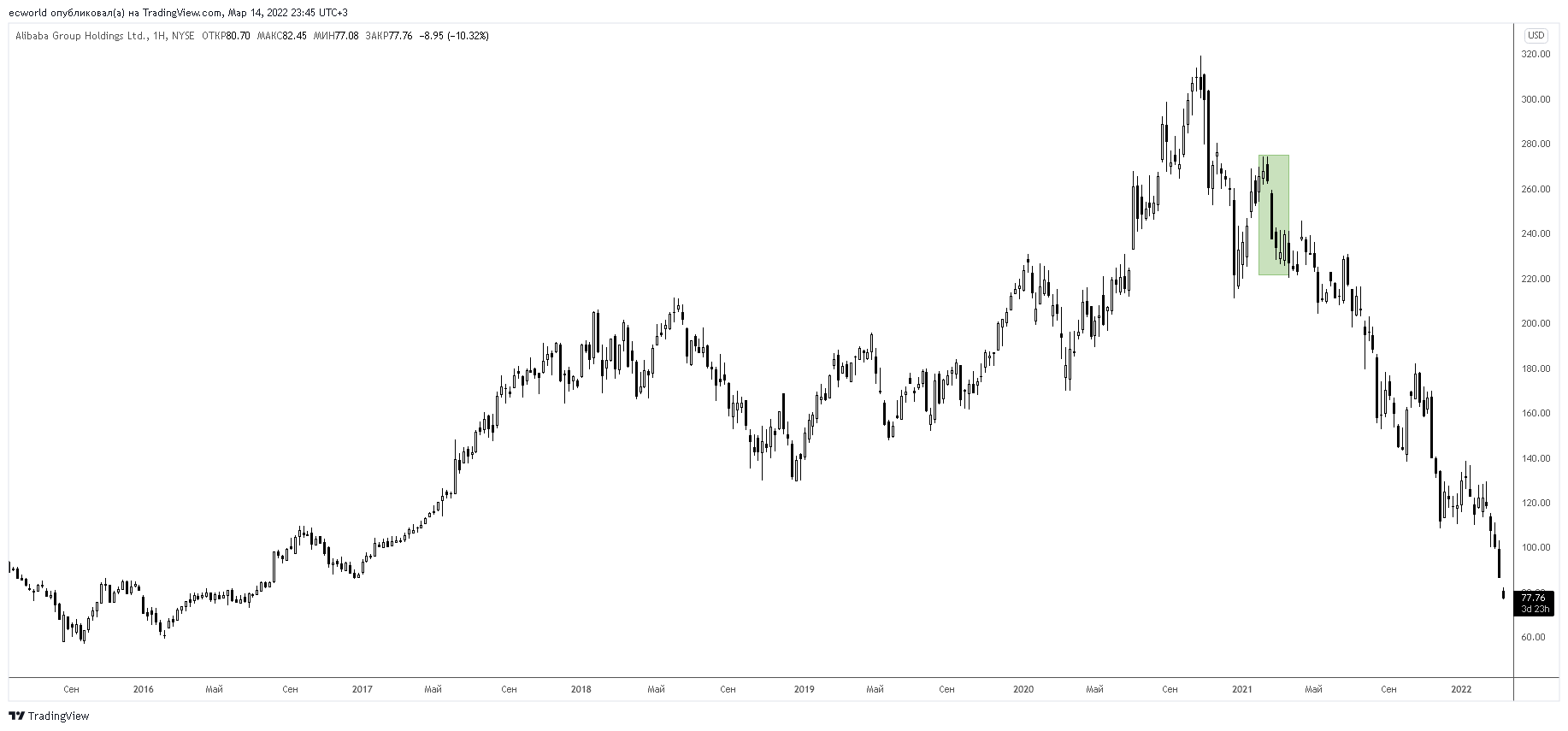

Как динамика акций данных эмитентов выглядит сегодня? А вот так:

Падение в 4 раза (то есть на -75%) и в 3,3 раза (на -70%) соответственно. Падение до уровня цен прошлого десятилетия.

Сколько бы раз ни говорили, что нельзя "вот просто так" брать акции, которые падают сильнее других по отрасли. Бесполезно. Это я даже не говорю, что, в принципе, весь прошлый год я говорил о том, что нужно раздавать, а не подбирать.

Делать всё наоборот. Не обращать внимание и не думать о рисках - молодые инвесторы полностью повторили путь своих предшественников 14-летней давности.

Когда в прошлом году я рассказывал и напоминал, как Сбербанк в 2008 году сложился в 8 раз (скрин из той публикации):

- и что есть риск повторения подобного сценария, - молодые инвесторы улыбались и докупали. По ходу всего движения, сначала вверх, потом вниз. И даже шутили по поводу того, что неплохо бы дать пониже, чтобы можно было добрать еще. Дали. Да, так, что российская биржа не может открыться уже не первую неделю:

ЦБ РФ: "Открытие торгов сейчас может привести к эмоциональным действиям инвесторов и, как следствие, к неоправданным потерям. Мы будем следить за ситуацией и откроем рынки, как только ситуация это позволит сделать." (с) https://quote.rbc.ru/news/article/622f5d4e9a79478786216c8c

Ну, а американский рынок пока только запрягает. Поэтому с января только от шорта.

Ждем постепенное погружение всей мировой экономики, а не исключительно фондовых рынков. Будет интересно.

_

Если Вы хотите лучше понимать, что происходит вокруг Вас, получать больше полезной информации, разобраться, когда выгоднее покупать валюту, акции, золото или нефть, а когда необходимо от них избавляться, если Вы хотите научиться эффективно управлять Вашим капиталом / сбережениями, опережая инфляцию, то обязательно присоединяйтесь к чтению скрытых записей нашего сайта по ссылке.

Не забудьте подписаться на телеграм-канал https://t.me/ecworld, чтобы оперативнее получать уведомления о новых записях на сайте — заходите и нажимайте внизу канала кнопку ПРИСОЕДИНИТЬСЯ.

В статье частично есть ответ на этот вопрос. По крайней мере характер инвестиций описан. Как я понял - сектора где можно «переждать» не будет.

- работа с пиратским ПО, создание кейсов и путей для эмиграции, чёрный завоз электроники из-за рубежа, специалист по сельскому хозяйству, могильщик, металлокоп , психолог (сектант), инфоцыган :)

Сейчас деньги, возможно, из ЕС и Китая будут утекать в США (не только в облигации), поэтому гипотетически фондовый рынок США должен падать медленнее остальных.

Вообщем возникает вопрос с очевидным ответом о бенефициарах всего происходящего...

Комментарии