Торговля акциями - 2022 - 2031

Активным трейдерам написанное может показаться банальным, но вчерашним инвесторам, которые ранее покупали акции, слушая сотрудников банков и "рыночных гуру", и которых в этом году хорошо нагнули, возможно, позволит не наступить на те же грабли второй и [а кому-то] третий раз:

- Как инсайдеры зарабатывают на инвесторах-физиках

- Круто быть умным: новые подходы в инвестициях на следующее десятилетие

- Долгосрочные прогнозы — 2030-2040: часть I

Как вы помните, все предыдущие годы моей основной рекомендацией было - не приходить в активную торговлю, если вы не готовы по настоящему полноценно работать и не имеете на это время. Но времена меняются. После того, как в прошлом году перед обвалом мы вышли из наших долгосрочных рисковых портфелей, я постоянно напоминаю в рамках проекта ECWORLD о том, что время инвесторов ушло.

К сожалению, для того, чтобы преуспеть (для большинства это будет - всего лишь - сохранить покупательскую способность и не потерять, а для самых активных - увеличить капитал) в управлении собственным портфелем / капиталом / капиталом своей семьи, - нужно будет переходить к более активному управлению этим самым капиталом. К среднесрочным спекуляциям.

Поскольку большая часть активного населения страны, обладающая достаточным для "инвестирования" капиталом, достаточно занята и не имеет необходимого для полноценного анализа широкого рынка количества времени, но предстоящие 10 лет будут того требовать, - я предлагаю несколько упрощенных принципов, которые, возможно, упростят жизнь и сэкономят массу времени тем, кто будет продолжать "инвестировать". Возможно, что-то из этого подойдет и вам (как минимум поможет повысить доходность).

[в данной записи мы говорим исключительно об одном инструменте - акции (включая индексы)]

Принцип 1.

Если вы продолжаете на просадках покупать широкий портфель акций (для соблюдения правил диверсификации), то ваша задача номер один на значимых отскоках - отдавать акции, которые сформировали значительный отскок (не держать, как мы делали это ранее). Величина "отскока" разная для разных акций (еще проще определять по волатильности / "ширине" динамики каждой отдельной акции на тайм-фрейме последних 1-2 месяцев), но грубо для первого эшелона российских фишек пределом имеет смысл считать 15%-ый рост. То есть, если акция выросла более чем на +15%, она должна быть уже продана к этому моменту.

Если при этом рост рынка был системный, то есть одновременно росли и другие фишки, то в момент продажи "локомотива рынка", который дал те самые +15%, модно продавать те голубые фишки, которые показывали движение более чем +10% (коэффициент 1,5 между локомотивом и остальными фишками). Остальное - по ситуации. А далее ждать очередной просадки (если работаете в шорт, то ждать точку для шорта).

Если акция росла одна, а остальные фишки не поддержали рост (то есть чисто корпоративная или отраслевая история), то продаем только ее. При достижении тех самых +15% (еще раз цифра условная; поскольку тяжелые акции растут тяжелее, а какой-нибудь "третий эшелон" легко и "нормально" растет на +30%). Я выделил 15% как предел (меньше брать можно, больше не имеет смысла ждать), больше которого движения в голубых фишках в рамках среднесрочной спекуляции ждать не стоит.

Я, конечно, хорошо помню, как меня ругали после того, как в конце 2019 года (перед обвалом на пандемии) и в 2021 году (перед обвалом этого года) меня "ругали", когда рынок продолжал расти еще на 8-15% процентов по отдельным фишкам, но я очень хорошо помню и то, как люди были рады, что вышли вместе со мной, когда рынок сложился спустя несколько месяцев на -50% (по некоторым фишкам и более). На рынке спекулянта, в который превратится фондовый рынок в ближайшие 10 лет (а российский рынок - в рынок инсайдера), жадность - ваш главный враг. Те, кто годами в интрадее или среднесроке торгует спекулятивно и успешно, подтвердят мои слова (страх при входе и жадность при выходе).

Принцип 2.

Если вы торгуете не широкий портфель (в принципе, внутренне и давно отказались от принципа широкой диверсификации), а лишь несколько акций, то выберите для себя 5 акций, о которых будете знать "всё" и будете иметь возможность следить за ними технически (оставите в терминале 5 этих графиков и график индекса) и по новостному потоку. То есть вы сфокусируетесь только на данных акциях, а на остальные будете обращать внимание по остаточному принципу или в соответствии с Принципом 3.

Из этих 5 акций, если вы торгуете среднесрочно, вы можете одновременно иметь позиции прям в 5 (пяти). Времени для анализа и наблюдения будет хватать. Если вы спекулируете краткосрочно, то рекомендую одновременно находиться в позиции не более чем в 3 (трех). Если торговля на фондовом рынке это не ваша профессиональная деятельность (то есть по времени вы ограничены), вы не сможете успешно торговать большее количество.

О работе (как ходят фишки, какая "нормальная" (ранее много говорили на эту тему и рассматривали на примерах) волатильность внутри дня / внутри месяца, на каких ценовых уровнях у них поддержки и сопротивления, как дивидендная доходность была в последние годы, когда даты закрытия реестров, когда выходит отчетность ... ) этих 5 акций вы должны знать абсолютно всё.

Если вы торгуете внутри дня или "короткий" среднесрок, то список инструментов для вас расширяется на индексы / фьючерсы на индексы. Например, на фондовом рынке США индексов и производных от них больше, чем на нашем рынке (ММВБ, РТС). Да и в целом, для меня, например, американский рынок удобнее и проще (плюс больше возможности - для Принципа 3). Он - несмотря на то, что самый старый - до сих пор самый техничный (более техничным сейчас является, наверное, только один инструмент, это биткоин).

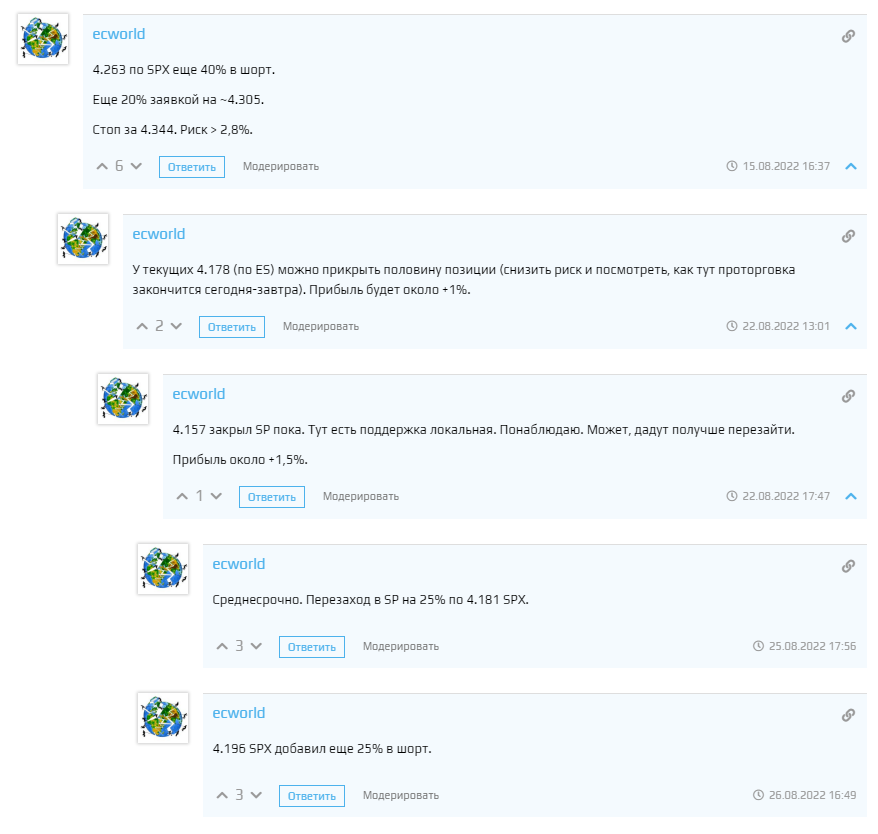

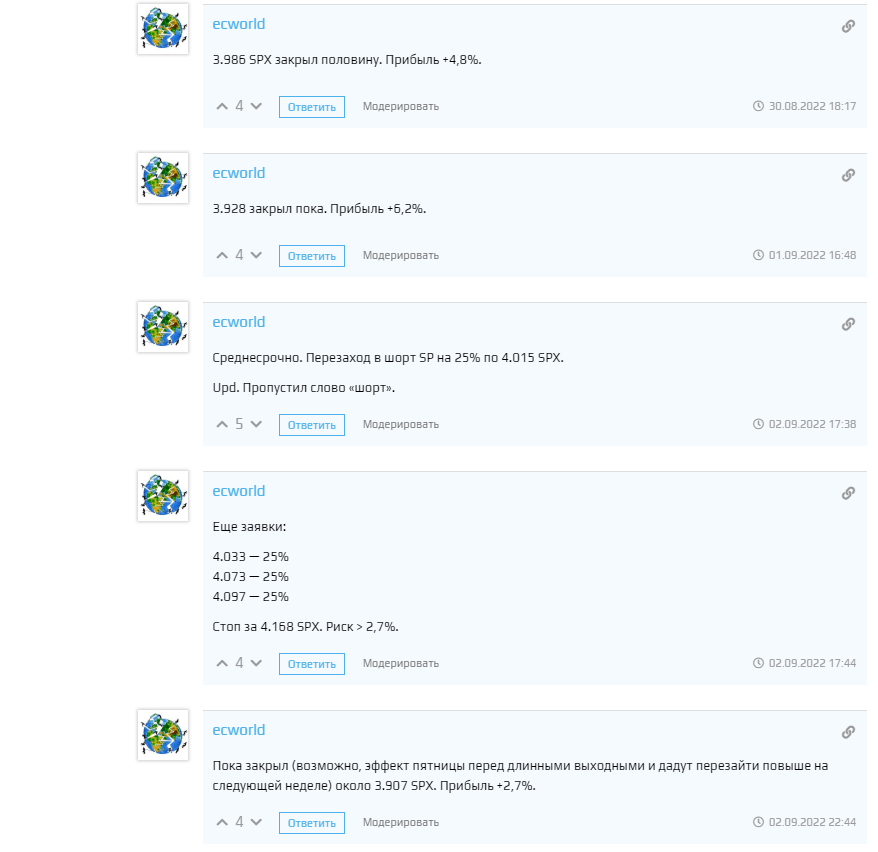

Вот, например, торговля индексом (через фьючерс) в последние несколько недель из нашего онлайн-трейдинга (ссылка):

На графике SP ниже точками пометил все моменты входа и выхода (рынок падает, но мы зарабатываем):

Также очень технично ходит FAANG (считай - NASDAQ) и в целом ключевые фишки американского рынка и прежде всего те, что зашиты в FAANG (Facebook, Amazon, Apple, Netflix, Google). Особенно хорошо они отрабатывают уровни поддержки.

Принцип 3.

Больше времени уделять "импульсным" историям. Речь идет о чаще всего новостных корпоративных историях, когда одна определенная акция начинает рост или "готовится к росту". Конечно, часто бывает "вынос одного дня", когда акцию разгоняют, затем вбрасывают информацию о росте в профильные форумы, чаты, СМИ, ТГ-каналы - и по более высоким ценам раздают неопытным инвесторам (это незаконно, но бывает). Но чаще бывает, что акция, которая "внезапно" начала рост, растет несколько дней достаточно активно и позволяет хорошо заработать (главное - не оказаться тем, кому не хватило стула, см. запись Don`t Stop the Game).

Для отслеживания таких историй неопытному "инвестору" / трейдеру проще всего использовать таблицу инструментов / таблицу текущих параметров в том же терминале (Quik или ином), упорядочив достаточно большой список акций по % изменения цены и отслеживая внутри дня периодически верхние строчки этой таблицы.

У российского рынка здесь есть существенный недостаток - низкая ликвидность (сложно купить и потом продать хороший объем). Но бывают и приятные исключения. В этом смысле идеальным выглядит американский рынок, где несколько тысяч акций, которые (сотни из них) достаточно активно [для российских "инвесторов"] торгуются и импульсы там бывают регулярно.

Важно отдельно отметить ... у двух последних принципов есть существенный недостаток (для неопытного пользователя или торгующего слишком длинные по времени трейды) - уход от диверсификации. Но, если соблюдать риски и сделать такую торговлю системной + будет время на это, то результат может быть сильно лучше результатов "инвесторов" в следующие 10 лет.

Ну, и еще раз напоминаю, что активная торговля (речь в записи именно о ней) - только для тех, кто готов тратить время на анализ и торговлю. Если времени у вас нет, то в ближайшие 10 лет либо рынок, либо инфляция съедят значительную часть ваших капиталов (у многих - большую часть). Не стоит мечтать и надеяться на то, что будет "как раньше".

Описать еще несколько похожих принципов?

--> Самый эффективный инструмент инвестора и трейдера на следующие 10 лет.

_

Если Вы хотите лучше понимать, что происходит вокруг Вас, получать больше полезной информации, разобраться, когда выгоднее покупать валюту, акции, золото или нефть, а когда необходимо от них избавляться, если Вы хотите научиться эффективно управлять Вашим капиталом / сбережениями, опережая инфляцию, то обязательно присоединяйтесь к чтению скрытых записей нашего сайта по ссылке.

Не забудьте подписаться на телеграм-канал https://t.me/ecworld, чтобы оперативнее получать уведомления о новых записях на сайте — заходите и нажимайте внизу канала кнопку ПРИСОЕДИНИТЬСЯ.

И огромное спасибо за эти !

2. Недвижимость 200.500 раз обсудили.

3. Почти всё остальное тоже.

Читайте предыдущие записи по соответствующим тегам https://ecworld.fund/tags/

Хотя, проблема, думаю, в том, что большинство не верит в то, что с ними в этой стране скоро произойдет, поэтому постоянно и переспрашивает. Всё как всегда: сначала все думают и / или пишут "такого никогда не будет" - а через пару лет: "почему ты громче не кричал? надо было надавить на нас".

Да, если можно, продолжайте!

Остаются ли на российском рынке акции, по Вашему мнению, которые еще перебьют свои максимумы за следующие 10 лет? (не прошу назвать конкретные)

Но это уже неактуально, поскольку скоро всё запретят и закроют. :)

Просто число 15 выглядит как "42" из легендарного произведения Дугласа Адамса.

Комментарии